Содержание

- 1 Почему СК навязывают автовладельцам приобретение доп. полиса?

- 2 ○ Что подразумевается под дополнительными услугами.

- 3 Как происходит навязывание дополнительных услуг?

- 4 Как правильно отказаться от дополнительного страхования при ОСАГО?

- 5 Почему СК навязывают автовладельцам приобретение доп. полиса?

- 6 Обязательно и законно ли это?

- 7 ○ Как оформить полис без дополнительных услуг.

- 8 ○ Советы юриста.

Почему СК навязывают автовладельцам приобретение доп. полиса?

Страхование жизни по ОСАГО подразумевает, что лечение водителя после автоаварии в медицинской организации будет оплачивать страховая компания. Автолюбитель вместе с полисом ОСАГО покупает полис жизни.

Период действия каждой страховки стандартно 1 год. Если за этот год автовладелец попадет в больницу после ДТП, то страховщик оплатит его лечение. В случае смертельного исхода после столкновения машин на страховые выплаты могут претендовать наследники страхователя.

https://www.youtube.com/watch?v=2nx2OxDys8k

На первый взгляд все очень чинно и правильно. Но если копнуть глубже, то индивидуальное страхование жизни или здоровья, может быть только добровольным. Такая норма закона отображена в п.2, ст. 935 Гражданского кодекса.

Таким образом, страховка жизни может быть только добровольной. Страховая компания не имеет права навязывать страхование жизни в качестве условия продажи полиса автогражданки. Кроме того, один из принципов ОСАГО является обязательность и всеобщность. Поэтому, попытка страховой компании «связать» в один пакет обязательную и добровольную страховку не законны.

Дополнительные страховки – услуги, обеспечивающие защиту водителей в случае возникновения ДТП. По закону, страховые компании имеют право предлагать их, однако принуждать граждан пользоваться этими услугами запрещено «Законом о защите прав потребителей». Таким образом, навязывание дополнительных услуг при страховании ОСАГО является нарушением закона.

Ушлые страховщики делают вид, что не знают поправок к законодательству и всячески стремятся стимулировать клиентов, помимо полиса ОСАГО, приобрести дополнительную страховку. Ниже будут представлены наиболее распространенные страховки, которые компании пытаются включить в полис ОСАГО без дополнительных услуг.

От него можно смело отказываться опытным водителям с большим стажем вождения. Если же вы новичок и сомневаетесь в своих силах, тогда ДСАГО поможет вам получить дополнительные выплаты при возникновении страхового случая, что может облегчить вам ремонт авто.

Этот вид страховой защиты позволяет вам обезопасить себя от рисков, возникающих во время использования транспортного средства. Страховые случаи включают в себя такие вещи, как угон или повреждение автомобиля. Эта опция, хоть и является довольно выгодной, однако стоит немалых денег,и поэтому особенно часто предлагается для оформления с базовым договором.

Документ, являющийся обязательным для оформления полиса. Компании отказываются оформлять ОСАГО без прохождения автомобилем техосмотра через свою станцию-партнера. Мотив – диагностическая карта не вызывает доверия у специалиста страховой или пункт 1.7 правил страхования.

Но каждый водитель имеет право получать ее в тех сервисах, которые он выберет сам.

Данный вид страхования навязывался водителям настолько часто, что с 2014 года был принят закон, запрещающий страховые фирмы требовать от водителей оформления этой опции. Были введены специальные штрафы за подобные нарушения, о которых мы расскажем ниже. Минимальная сумма составляет 50 000 рублей, а в некоторых случаях у страховщика даже могут отозвать лицензию.

Еще один вид страхования, навязывание которого может повлечь серьезные санкции в отношении страховой фирмы.

Эти и другие дополнительные страховки не являются обязательными и могут приобретаться только по желанию клиента.

Страховщикам выгодно продавать как можно больше страховых продуктов, так как от этого напрямую зависит их заработная плата и прибыль компании. Аргументируют страховые организации такое положение дел на рынке обязательного страхования по-разному.

Многие СК аргументируют свои действия тем, что рынок обязательного страхования является убыточным, однако, для того чтобы регулировать убыточность данного вида страхования был введен «коридор» в пределах которого СК имеют право регулировать стоимость полисов. Но ни увеличение цен на услуги обязательного страхования, ни возможность регулировать базовую тарифную ставку по своему усмотрению не привело к решению проблемы с навязыванием доп.услуг автомобилистам.

Что делать и куда пожаловаться, если вам навязали дополнительную страховку? Банк России является основным органом власти, который регулирует деятельность страховых организаций. Жалобу на СК и действия сотрудников данной организации, которые отказываются заключать договора обязательного страхования без приобретения клиентом доп.услуг можно отправить в электронную приемную. Для таких жалоб в приемной службы, которая осуществляет защиту прав потребителей фин. услуг и монетарных акционеров Банка России, есть отдельная специальная форма.

Не забывайте о том, что к своей жалобе вы должны будете приложить доказательства о том, что СК нарушило страховое законодательство. Без доказательной базы принятие каких-либо мер со стороны Банка России будет невозможно.

Помимо этого, вы также можете обратиться со своей жалобой в прокуратуру для того, чтобы инициировать против сотрудника СК административное производство по ст. 15.34.1 КоАП РФ. Данная статья предусматривает наказание в виде штрафных санкций.

Также для того чтобы страховую организацию проверили по части нарушений антимонопольного законодательства (закон о защите конкуренции ст.10 ч.1.п. 3) вы можете обратиться в ФАС и в случае, если будут выявлены нарушения, СК заплатит штраф.

Клиентам СК следует знать свои права, чтобы страховая организация не смогла навязать помимо обязательной страховки еще и доп. услуги. Не все хотят и могут в силу каких-либо причин отстаивать свои права, ведь для этого нужно иногда немало времени. Этим пользуются страховые организации, ведь многим клиентам проще заплатить за навязанные услуги нежели, доказывать свою правоту и отстаивать право на приобретение договора обязательного страхования без доп. услуг.

Борьба с неправомерными действиями страховых организаций на сегодняшний день продолжается, но скоро ли будут изменения, пока неясно.

Владелец автомобиля вправе:

- Потребовать заключения договора страхования без дополнительных услуг.

- Потребовать письменный отказ от заключения договора с указанием причин.

- Подать жалобу в соответствующие инстанции при отказе в заключении договора.

- Получать страховое возмещение и расторгать полис в соответствии с действующим законодательством.

Как было указано ранее, страховая не вправе отказывать в выпуске полиса, если клиент не хочет приобретать дополнительные услуги. По данному вопросу существует обширная судебная практика в пользу клиентов, например, Постановление Арбитражного суда Уральского округа по делу № А34-5832/2015, Постановление Арбитражного суда Московского округа по делу № А40-13113/2016-2-92 и многие другие. Также можно ознакомиться с Памяткой страхователей, утвержденной Минфином РФ и Рекомендациями Банка России по спорным вопросам заключения договоров с компаниями.

Многих автовладельцев волнует вопрос: «Навязывание страхования здоровья, жизни при оформлении ОСАГО – это законно или нет?».

Ссылаясь на законодательство РФ, пункт 1.5 Приложения № 1 к Положению Банка России от 19.09.2014 года №431-П, владелец транспортного средства (ТС) может выбрать любого страховщика, осуществляющего обязательное страхование ОСАГО.

Многие агенты страховых компаний обосновывают отказ так: «У нас нет бланков» или «Наше руководство запретило нам выдавать ОСАГО без страховки здоровья или жизни».

Помните о том, что если агент произносит такую фразу, значит, он нарушает ваши права. Полисы в страховых компаниях всегда имеются в необходимом количестве.

Если вы хотите оформить полис ОСАГО без дополнительных страховок, то помните, что вы имеете на это полное право. Страхование жизни — это добровольное дело, а не принудительное.

Отстоять свои права может каждый автовладелец.

Для этого он может обратиться с заявлением и пакетом документов, подтверждающих факт отказа, в оформлении ОСАГО, и потребовать признать договор недействительным, в такие инстанции:

- Центральный банк.

- Роспотребнадзор.

- Прокуратура.

- Объединение страховщиков.

- Федеральная антимонопольная служба.

Навязывание дополнительных услуг при страховании ОСАГО – это распространенная практика. В соответствии с законом «Об обязательном страховании ГО владельцев ТС» полис ОСАГО является публичным договором.

В соответствии с Гражданским кодексом, условия, прописанные в документе, одинаковы для всех. Никакая коммерческая организация, предоставляющая услуги в оформлении полиса ОСАГО, не может отказать клиенту в оформлении договора страхования.

Сделать это можно так:

При заключении договора нужно сделать пометку о том, что дополнительная услуга была навязана и вы с ней несогласны.

При заключении договора нужно сделать пометку о том, что дополнительная услуга была навязана и вы с ней несогласны.- Записать разговор с представителем страховой компании на диктофон. При разговоре сделать акцент на то, что данная услуга вам навязывается.

- В день, когда был заключен договор, нужно отправить письменную жалобу на адрес страховой компании главного офиса. К этой жалобе обязательно приложить диктофонную запись, копию полиса страхования, в котором есть пометка о том, что данную услугу вам навязывают с просьбой расторгнуть договор страхования и произвести возврат страховой премии на приложенные реквизиты.

- Помимо страховой компании жалобу можно отправить в Роспотребнадзор, Союз автостраховщиков, Центробанк или прокуратуру.

В течение 30 дней вашу жалобу обязательно должны рассмотреть и принять соответствующее решение. О его результатах вас должны уведомить письменно.

Если такие доказательства у вас будут, то, конечно же, суд примет вашу сторону.

○ Что подразумевается под дополнительными услугами.

Какие именно услуги может навязывать компания?

- Страхование жизни водителя и пассажиров.

- Страхование прицепа (данный вид страхования обязателен только для грузовых машин и юридических лиц).

- Защита от угона.

- Аварийный комиссар.

- Бесплатная эвакуация.

- Страхование имущества.

- Расширенное страховое покрытие (страховая сумма).

- Страховые выплаты без учета износа автомобиля.

- Юридическая поддержка.

Как происходит навязывание дополнительных услуг?

Мы проанализировали жалобы автолюбителей и выделили приемы «впаривания» дополнительной страховки жизни, которыми пользуются страховщики.

Итак, антирейтинг «схем» страховых компаний:

- Не предупреждая о «связке» двух страховок, забирают у водителя пакет документов для расчета стоимости полиса с учетом коэффициента bonus-malus, и оформление страховки ОСАГО. Ожидающему автолюбителю называют суммарную стоимость страховок в надежде, что он не будет ничего проверять. Автовладелец, который предварительно не уточнил стоимость полиса, уплатит указанную ему сумму.

- Сотрудник компании сразу предупреждает автолюбителя, что согласно п. 1.7 Правил ОСАГО, прежде чем продать автогражданку страховщик обязан провести осмотр автомобиля. Очередь на такой осмотр уже составлена на 2-3 месяца вперед. Автовладельца могут записаться в очередь или оформить немедленно пакет из двух страховок, который будет стоить дороже примерно на 1 тыс. рублей.

В этой схеме водителю будут намекать, что ему придётся переквалифицироваться в пешехода на время ожидания осмотра (2-3 месяца) или ездить без автогражданки и нарушать ПДД. Согласно, ч. 2 ст. 12.37 КоАП за управление авто без полиса ОСАГО штраф 800 рублей.

Таким образом, на одну чашу весов ставят стоимость страховки жизни (1 тыс. рублей), а на другую неограниченное число штрафов, каждый из которых 800 рублей. Такая нехитрая манипуляция дает нужный результат – водитель покупает страховку жизни. - Водителю невозмутимо сообщают, что изменилось законодательство, увеличились максимальные выплаты до 400 тыс. рублей и поэтому добавилось страхование жизни.

Автолюбитель, который заранее не поинтересовался, изменениями в автостраховании может поверить, что действительно страховка жизни стала обязательной и купит оба полиса.

Мы навели только несколько способов навязывания страховщиками собственникам машин дополнительной услуги. Надеемся, что эта информация вам пригодится для того чтобы не пополнить ряды обманутых клиентов. Как известно: «Предупрежден – значит, вооружен». Для отстаивания своих законных прав нужно, прежде всего, всесторонне изучить вопрос.

Законно ли навязывание, например, страхования жизни при ОСАГО. Водитель имеет полное право отказаться от лишних опций без каких-либо последствий, поскольку это нарушает его права, как потребителя.

Мнение автоюристов по этому вопросу однозначно, ведь, согласно изменениям, внесенным в профильный закон в 2014 году, заключать договора автогражданского страхования разрешено без оформления дополнений. Нормативный акт запрещает любое навязывание, компаниям-нарушителям грозит штраф в 50 000 руб (см. ст. 15.34.1 КоАП РФ).

В случае повторного правонарушения фирме приостановят действие лицензии.

Удивительно, что сотрудники страховых уверяют потребителей в обратном, доказывая, что это – не их инициатива, а требования закона. Так обязательно ли страхование жизни при ОСАГО? Нет, данный вопрос находится в ведении самого автолюбителя.

Если фирма, обеспечивающая услуги страхования, отказала вам в выдаче ОСАГО, мотивируя это невозможностью подписания договора без включения в его пакет дополнительных услуг, вы можете подать на нее в суд. Там вы потребуете принудить ее оформить страховку согласно п.4 ст.445 ГК РФ.

Также фирма должна будет возместить вам все причиненные убытки, включая возврат денег за дополнительную страховку.

Автоюристы также советуют поберечь нервы и купить полис на официальном сайте компании через Интернет. Подводных камней при формировании виртуального заказа не будет, если оформить документ не у брокера или агента, а непосредственно через специальную электронную форму страховщика.

Для того чтобы оформить ОСАГО без услуг, не входящих в основной документ, необходимо выполнить следующие действия:

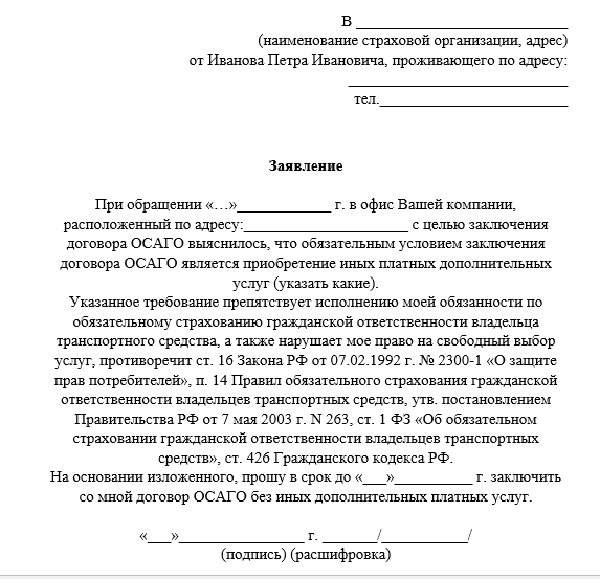

- При получении ОСАГО написать заявление об отказе от услуг, не являющихся обязательными для оформления.

- Если компания-страховщик откажет вам в этом, ссылаясь на какие-либо затруднения, связанные с этой просьбой, требуйте от них отказа в письменной форме.

- Также не лишним будет присутствие с вами кого-нибудь из членов семьи или друзей. При передаче дела в суд они могут выступить, как свидетели. Если такой возможности нет, вы можете во время переговоров включить диктофон или любое другое записывающее устройство.

- Отправьте письменный запрос с просьбой уточнить у компании условия заключения договора. Лучше делать это заказным письмом.

- Попробуйте оформить заявление на получение ОСАГО онлайн.

Эти способы не дают 100% гарантии того, что страховая компания не попытается навязать вам лишние услуги. Однако выполнение этих пунктов будет являться существенным подспорьем, если дело дойдет до суда.

Да, но только до тех пор, пока не увидят решительный настрой клиента. Поскольку письменный незаконный отказ в страховании можно обжаловать в суде, вам наверняка оформят полис без проволочек.

Обратитесь в компанию с заявлением о расторжении договора страхования, обязательно выдвигайте требование вернуть затраченные денежные средства. К документу приложите копию платежного поручения. Если в течение месяца деньги не будут перечислены на ваш счет – смело обращайтесь с жалобой в Роспотребнадзор и Центробанк, а с иском – в суд.

И в заключении хочется отметить, что главным основанием от отказа включать в ваш полис услуги, не предусмотренные в базовом пакете страхования, служит закон №40 – ФЗ. В нем указано, что обязательным является лишь оформление полиса ОСАГО. Про остальные виды страхования там ничего не говорится, соответственно, они могут быть включены в комплект лишь по желанию водителя.

В том случае, если страховые организации вашего региона отказывают в оформлении договора автогражданской ответственности, вы можете оформить данный документ онлайн.

ВАЖНО: Оформление полиса через сайт СК — это один из вариантов приобретения полиса без навязывания страховщиком доп.услуг.

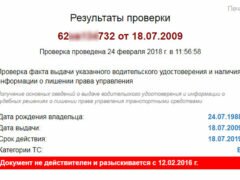

В том случае, если оформить полис через интернет вы не можете, то при обращении в СК следует учитывать, что в случае, если страховщики уклоняются от заключения с вами договора ОСАГО, при дальнейших разбирательствах вам будет необходимо подтвердить факт их уклонения от данной сделки.

Общение с представителями страховой организации желательно зафиксировать при помощи аудио либо видеосъемки. Имейте в виду, что представители СК не вправе вам препятствовать в проведении данной съемки, так как соответствующие разъяснения по данному поводу были даны Банком России.

В том случае, если нет возможности проведения съемки, то клиент имеет право для подтверждения незаконных действий СК использовать показания свидетелей.

Данные показания позволят в дальнейшем сделать выводы по факту нарушения со стороны СК. Также при общении с представителями СК следует иметь при себе полный перечень оригиналов тех документов, которые требуются для оформления договора автогражданской ответственности, чтобы страховщик не смог вам отказать в оформлении сделки по формальным на то причинам.

В случае навязывания дополнительных услуг в первую очередь необходимо руководствоваться ст. 16 Закона о защите прав потребителей, № 40-ФЗ от 25.04.2002 г. «Об ОСАГО» и КоАП. В соответствии со ст. 445 Гражданского Кодекса РФ, если сторона обязана заключить договор (публичная оферта) и уклоняется от данного обязательства, возможно принудительное заключение в судебном порядке. Более того, согласно ст. 15.34.1 КоАП за навязывание дополнительных услуг и отказ в заключении договора предусмотрен штраф в размере 50 тысяч рублей.

Придя в страховую компанию для продления ОСАГО, клиент неожиданно для себя узнает, что бланков полисов ОСАГО у компании нет, но если он дополнительно застрахует, конечно же, добровольно, свою жизнь или, например, квартиру, то полис немедленно найдётся, и он довольный и счастливый уйдёт застрахованный с ног до головы.

Изобретательность страховых компаний не знает предела, и тот факт, что страховщики начали вместе с продажей полиса ОСАГО навязывать продажу полиса страхования жизни или имущества, уже давно вызывает возмущение всех автовладельцев.

Прежде чем идти за ОСАГО, заполните заявление на отказ дома в 2 экземплярах, и в случае отказа в оформлении полиса, потребуйте указать его причину на вашем бланке.

Важно делать это правильно. Итак, вы планируете отправиться в страховую компанию, зная, что они вам станут навязывать дополнительные услуги. Поэтому нужно быть к этому готовым.

Для этого нужно распечатать законы РФ, Постановление «Об ОСАГО», закон «О защите прав потребителей».

Как правильно отказаться от дополнительного страхования при ОСАГО?

В этом случае никто не сможет навязать вам дополнительные услуги.

Сегодня электронный полис ОСАГО продается более чем в 60 компаниях.

Оформляя автогражданку по интернету, вы получаете такие преимущества:

- Можете воспользоваться удобным калькулятором ОСАГО.

- Проходите быструю и простую процедуру оформления.

- Не обременяете себя дополнительными услугами, такими как страховка имущества, здоровья, жизни.

- Можете оформить полис в любое время.

Советуем не бояться отстаивать свои права. Вы вправе отказаться от ненужных услуг, которые были навязаны вам в момент заключения договора ОСАГО или в течение 5 дней после его заключения.

Помните, что в случае, если консультант отказывается принять у вас заявление, он будет привлечен к административной ответственности. Конечно, если вы сможете доказать факт принуждения в оформлении дополнительных услуг при покупке автогражданки.

Почему СК навязывают автовладельцам приобретение доп. полиса?

Обычно навязывание услуг происходит так: сначала сотрудник страховой компании пытается убедить клиента в необходимости таких услуг. В случае несогласия клиента оказывается, что бланков нет, и заключение договора «невозможно».

Бывают ситуации, когда дополнительные услуги могут быть полезны: например, если КАСКО стоит дорого, а если клиент проживает в неблагополучном районе, целесообразно включить защиту от угона.

Дополнительные услуги могут понадобиться и новичкам, которые обычно попадают в ДТП чаще.

Если автомобиль старый и в плохом состоянии, стоит воспользоваться страхованием без учета износа, а если владелец автомобиля перевозит ценные вещи, — страхование имущества.

Фактически любая страховая фирма, в услуги которой входит выдача автогражданки, обязана выдавать полис без каких-либо дополнительных услуг.

Ситуации с выдачей дополнительной страховки складываются так, потому что страховым компаниям неприбыльно заниматься только ОСАГО.

Ведь это самый дешевый вид страховки.

Обязательно и законно ли это?

Покупка доп.страховки не является обязательным условием оформления договора ОСАГО, но очень часто владельцы автомобилей вынуждены обращаться в несколько страховых организаций для того чтобы наконец получить долгожданный полис обязательного страхования. Дело все в том, что страховщики идут на различные уловки и отказывают в продаже полиса.

Единственный случай, при котором отказ в продаже полиса обязательного страхования автогражданской ответственности является законным, это когда у страховой организации закончились бланки данных договоров и получить дополнительные бланки организация не может из-за того, что у нее просто закончилась квота. В таком случае, следует запросить у страховщика письменный мотивированный отказ в выдаче полиса.

Также отказать в продаже данного страхового продукта могут в том случае, если владелец авто не предоставил весь перечень необходимых документов для заключения договора обязательного страхования. Весь перечень необходимых документов прописан в действующем законодательстве и требовать дополнительные документы, страховая организация не имеет права.

В остальных же случаях отказ в продаже полиса страхования гражданской ответственности владельца авто является незаконным.

○ Как оформить полис без дополнительных услуг.

- Сравнить размер страховой премии у разных страховщиков и выбрать одного из них.

- Собрать и предоставить необходимые документы.

- Внимательно ознакомиться с полисом и убедиться, что дополнительные услуги отсутствуют.

- При навязывании услуг попробовать прийти в другое отделение, найти другого страховщика или отстаивать свои права со ссылками на действующее законодательство.

- Внести оплату.

- Получить полис. Если вы оформили полис онлайн, оригинал все равно необходимо иметь на руках.

○ Советы юриста.

- Оформляйте или продлевайте полис лучше заранее, а не в последний день его действия.

- Оформите полис по интернету.

- Сравните стоимость полиса у разных компаний, почитайте отзывы и посмотрите рейтинги компаний, включая страховое возмещение. Лучше обращаться в известную страховую с хорошей репутацией (СОГАЗ, Ингосстрах, РЕСО-Гарантия и Росгосстрах).

- В случае навязчивого поведения сотрудника «включите юриста»: упомяните вышеуказанное законодательство, сошлитесь на противоправные действия и статьи и пригрозите менеджеру, что составите иск в случае отказа в выдаче полиса. Попросите предоставить письменный отказ в выдаче с указанием причин.

- Поскольку судебные процесс отнимает немало времени, в самом крайнем случае в страховую можно прийти с диктофоном и свидетелями, написать жалобу в Роспотребнадзор, ФАС и в Банк России (возможно онлайн).

При заключении договора нужно сделать пометку о том, что дополнительная услуга была навязана и вы с ней несогласны.

При заключении договора нужно сделать пометку о том, что дополнительная услуга была навязана и вы с ней несогласны.

-80x80.jpg)