Содержание

- 1 Выплачивает ли страховая компания виновнику ДТП

- 2 В какую страховую обращаться пострадавшему

- 3 Порядок действий по обращению за возмещением ущерба при ДТП

- 4 Кто будет делать выплату, если у виновника нет ОСАГО

- 5 Действия после аварии по получению компенсации

- 6 Какие есть лимиты по выплатам

- 7 Куда писать заявление на выплату

- 8 Порядок действий по обращению за возмещением ущерба при ДТП

- 9 Что делать дальше пострадавшему после оформления дорожно-транспортного происшествия в ГАИ?

- 10 В присутствии сотрудников полиции

- 11 Куда жаловаться на страховую при отказе в выплате

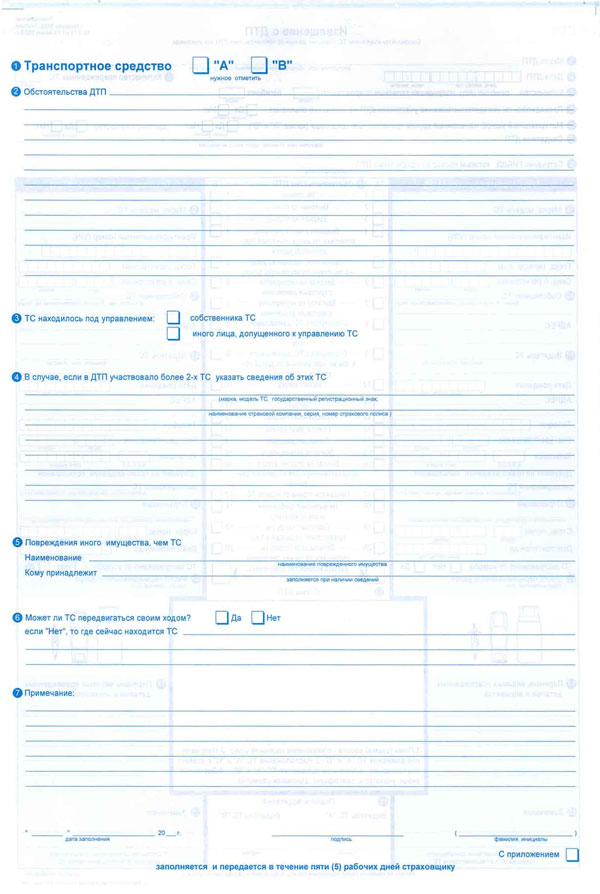

- 12 Извещение о ДТП

- 13 Размер выплат по ОСАГО

- 14 Кому выплачивается страховка, если есть полис автогражданки?

- 15 В какие сроки и когда выплачивают страховку

- 16 Порядок выплаты страховой суммы ОСАГО после ДТП

- 17 Как получить максимальную?

- 18 Ошибки

- 19 Как получить выплату страховки после ДТП, если не виноват

- 20 Если страховая компания мало заплатила

Выплачивает ли страховая компания виновнику ДТП

В настоящее время большинство ДТП должно оформляться без участия сотрудников полиции (Новые правила оформления ДТП с 1 июля 2015 года). Сами сотрудники ГИБДД также не спешат выезжать на место «легких» ДТП, а если уж и приехали, то не занимаются оформлением, а «заставляют» водителей заполнять документы самим. Это соответствуют ПДД, поэтому придраться тут не к чему.

В результате самостоятельного оформления ДТП у пострадавшего водителя на руках оказывается единственный документ — извещение о дорожно-транспортном происшествии. Именно с ним и предстоит обращаться в страховую компанию для получения выплат по ОСАГО.

Напомню, что на месте ДТП водители совместно заполняют только лицевую сторону извещения. Оборотную сторону каждый водитель должен заполнить самостоятельно.

Рассмотрим ее заполнение.

1. Выберите транспортное средство в соответствии с лицевой частью заявления. Если Ваш автомобиль был слева, то выберите А, если справа, то В.

2. Обстоятельства ДТП. Это основной пункт, который нужно заполнить предельно внимательно. Рекомендую заранее сформулировать текст (например, в текстовом редакторе компьютера), а лишь затем вносить его в извещение.

Данный пункт должен содержать в первую очередь информацию о том, что нарушил другой участник дорожного движения (в том числе и пункт ПДД). Кроме того, можете дополнительно внести информацию, позволяющую исключить Вашу вину в ДТП.

Выезжал на Московское шоссе. Остановился для выполнения требования знака 2.4 «Уступите дорогу». Водитель автомобиля В нарушил пункт 10.1 правил дорожного движения и допустил наезд на стоящее впереди транспортное средство.

Такого объяснения вполне достаточно, чтобы получить выплату по ОСАГО.

Оставшееся незаполненным место прочеркните, чтобы исключить добавление туда лишней информации.

3. Если автомобилем управлял собственник, то поставьте галочку в первом поле, если другой человек — во втором.

4. Пункт заполняется, если в ДТП участвовали 3 и более транспортных средств. Если автомобилей 2, то данный пункт нужно прочеркнуть.

5. Пункт заполняется, если в результате ДТП повреждено имущество, не являющееся транспортным средством (отбойник, фонарный столб и т.д.).

6. Если автомобиль не может передвигаться своим ходом, то отметьте второй квадратик и укажите место расположения транспортного средства.

К извещению прилагаю CD диск с фотографиями места дорожно-транспортного происшествия (43 фото).

Оставшееся незаполненным место прочеркните.

1. Все документы на автомобиль (ПТС, свидетельство о регистрации, полис ОСАГО).

2. Ваши документы (водительское удостоверение, паспорт, доверенность и т.д.).

3. Распечатанные на листе банковские реквизиты Вашего счета (если Вы не хотите ремонтировать автомобиль, а хотите получить деньги).

Рекомендую еще до похода в страховую подумать над тем, какой из способов возмещения Вы выберете: ремонт или деньги. Дело в том, что в самой страховой Вам будут навязывать именно ремонт.

Ремонт я рекомендую выбрать в том случае, если Вы действительно хотите отремонтировать автомобиль и Вам не важно, кто этим ремонтом будет заниматься. Если Вы выберите ремонт, то страховая должна оплатить его полностью, т.е. Вы гарантированно получите восстановленный автомобиль. Возможный минус ремонта состоит в том, что он может занять значительное время (месяц и более).

Деньги разумно выбрать в том случае, если Вы вообще не собираетесь ремонтировать машину. Например, в случае мелких царапин.

Также целесообразно выбрать деньги, если ремонтом Вы собираетесь заниматься самостоятельно. Либо хотите обратиться в проверенную организацию для восстановления машины.

Отмечу, что на практике страховые нередко выплачивают сумму, которой недостаточно для полного восстановления автомобиля. В этом случае нужно провести независимую техническую экспертизу и через суд взыскать со страховой оставшуюся сумму.

Перед тем, как ехать в страховую компанию для подачи заявления, я рекомендую туда позвонить. Дело в том, что, во-первых, подать заявление можно не в любом офисе, а, во-вторых, не в любое время (на месте должен быть сотрудник, занимающийся оценкой повреждений).

В страховой компании Вам потребуется заполнить заявление, дождаться оценки повреждений транспортного средства и подписать соответствующий акт. В принципе ничего сложного, однако на практике вся процедура может отнять у Вас 2-3 часа времени.

Еще одно замечание. В страховую компанию нужно идти уверенным в том, что Вы правы.

1. Извещение заполнено одной рукой, поэтому не стоит рассчитывать на выплаты.

Вполне естественно, что пострадавший самостоятельно заполнил извещение. Виновник может намеренно допустить ошибки, чтобы избежать выплат.

2. В копии извещения нигде не написано, что виновник признал собственную вину.

Это также вполне логично, ведь данный экземпляр извещения заполняется пострадавшим. Для виновника в нем полей не отведено. Кроме того, водители вообще не обязаны самостоятельно определять виновника ДТП. Они должны лишь согласовать обстоятельства ДТП и перечень повреждений.

В общем, если Вам будут говорить что-то подобное, то не пугайтесь. Перечисленные особенности оформления извещения на факт выплат не влияют.

Перед тем как отдавать подписанные документы сотруднику страховой, я рекомендую их сфотографировать. Во-первых, впоследствии Вы сможете посмотреть, что написали в страховой. Во-вторых, у Вас будут доказательства того, что Вы вообще подавали документы в страховую.

Деньги будут перечислены на счет, который Вы укажете при подаче заявления.

Если полученная сумма Вас не устраивает, то Вы можете провести независимую экспертизу и обратиться в суд за дополнительными выплатами.

Удачи на дорогах!

В течение 15 рабочих дней пострадавшая сторона должна предоставить страховщику виновника все необходимые документы.

Документы при ДТП (ОСАГО):

- заявление о страховой выплате;

- заполненное извещение о ДТП;

- протокол, постановление об отказе по делу об административном происшествии, постановление-квитанция;

- справка о ДТП;

- паспорт и свидетельство о регистрации ТС;

- водительское удостоверение;

- копия доверенности на управление ТС;

- отчет об оценке ТС (если производили самостоятельно);

- платежные документы об эвакуации с места ДТП и хранении ТС (при наличии);

- реквизиты расчетного счета.

Чтобы получить страховую компенсацию, нужно соблюдать определенный алгоритм действий. После наступления страхового случая водитель обязан поставить об этом в известность свою страховую компанию.

- Как только произошло ДТП, владелец автомобиля связывается с фирмой, с которой заключен договор.

- Пока страховщик высылает сотрудника на место аварии, желательно сделать фотографии или видео всех деталей происшествия.

- Заполняется необходимый перечень документов со стороны водителя и сотрудников ГИБДД (извещение о ДТП). Все копии водитель оставляет себе. Если есть свидетели, то их показания также документируются.

- После того как автомобиль отдадут на экспертизу, страхователь отправляется в офис своей компании и пишет заявление на получение страхового возмещения. К этой бумаге прилагается перечень дополнительных документов.

- Если страховщик принял заявление, то оформляется акт о страховом случае. Он основывается на данных экспертизы, цене поврежденных запчастей и полной стоимости ущерба.

- Такой акт служит основанием для расчета страхового возмещения по ОСАГО.

- Если же водитель делает выбор в пользу ремонта по ОСАГО, то страховщик производит безналичный расчет со СТОА, выполняющей ремонтные работы. В случае получения денежных средств, клиент указывает номер счета при написании заявления. Если водитель пострадал очень сильно и не имеет возможности сделать все лично, то аварийный комиссар выполнит все необходимые действия без присутствия потерпевшего.

Стоит отметить! Виновный в аварии обязательно должен поставить подпись в извещении о ДТП. Чтобы точно знать какую сумму страховщик перечислит на счет СТОА, страхователь имеет право взять себе копию акта о страховом случае.

Список документов, которые могут понадобиться для оформления выплат довольно обширный:

- Паспорт или удостоверение личности пострадавшего.

- Действующие водительские права.

- Документы на ТС.

- Действующая диагностическая карта.

- Страховой полис ОСАГО.

- Копия извещения о дорожно-транспортном происшествии от сотрудников дорожной инспекции.

- Копия постановления об административном правонарушении.

- Если оформление проводилось сотрудниками полиции, то предъявляется справка о ДТП. Она должна быть заверена начальником подразделения Госавтоинспекции.

- Если водитель, который был за рулем на момент аварии, управлял ТС по доверенности, нужно предъявить доверенность. заверенную нотариусом. В случае, когда имя потерпевшего не внесено в страховой полис, на получение выплат можно не надеяться.

Дополнительно требуется предъявить следующие документы, если собственности пострадавшего был нанесен ущерб:

- документы на право собственности;

- сведения экспертизы о нанесении ущерба;

- чек на оплату услуг эксперта:

- другие свидетельства, подтверждающие причинение вреда имуществу.

При нанесении вреда здоровью также предусмотрена компенсация согласно ст. 7 №40-ФЗ от 25.04.02 г. Этот факт нуждается в документальном подтверждении.

В какую страховую обращаться пострадавшему

На месте аварии инспекторы ГИБДД определяют, кто из водителей виноват и оформляют протокол. Все справки и документы, которые понадобятся для предоставления страховщику, выдают позже в отделении ГИБДД.

Первое, что должен сделать пострадавший после оформления – связаться со страховой компанией водителя, ставшего причиной ДТП. Это необходимо для регистрации страхового случая (потерпевший рассказывает подробности произошедшего и отвечает на дополнительные вопросы). Затем следует поехать к страховщикам и написать заявление, желательно не оттягивать этот визит.

Служащие компании имеют право провести осмотр или экспертизу повреждений. При этом должны присутствовать обе стороны, и виновник и пострадавший. Копии всех предъявленных документов водитель забирает себе, причем на каждом должна стоять отметка о принятии. Дата принятия на последнем оформленном документе служит точкой отсчета времени для проведения компенсационных выплат.

В случаях, если страховая выплата не покрывает расходы на ремонт (это происходит из-за того, что расчет стоимости повреждений производят исходя из приблизительной стоимости деталей), после проведения восстановительных работ, в компанию виновника ДТП предъявляют все наряды и чеки. Так можно компенсировать затраченные средства.

Важно! Если же во время ремонтных работ будут найдены дополнительные неисправности вследствие аварии, то следует провести еще один осмотр в присутствии страховщиков и участников ДТП.

По общему правилу, если гражданин виноват в аварии, то его страховщик выплачивает компенсацию пострадавшему автовладельцу. Иными словами, на материальную помощь виновное лицо рассчитывать не вправе.

Особый интерес вызывает вопрос, оплатит ли страховая ущерб, если виновник ДТП был пьян. Здесь ответ категоричный — таким гражданам компенсация не положена. Иногда ситуация бывает спорной и нельзя определить, кто является виновным лицом. В этом случае, страховщик может отложить выплату денег до выяснения обстоятельств и принятия судебного решения.

Ранее, по закону, на всех пострадавших водителей выделялась сумма в 400 тыс. рублей и распределялась с учетом полученных повреждений и нанесенного ущерба пропорционально. Сегодня данная сумма полагается каждому из участников ДТП, но не пассажирам.

Многих интересует, как оплачивает страховая компания при ДТП деньги именно лицам, находящимся на пассажирских местах. Здесь все зависит от исхода аварии и наличия необходимых документов:

- медстраховки, оформляемой в поликлинике по месту регистрации;

- страховки жизни и здоровья гражданина от несчастного случая.

Банкротство компании-страховщика не освобождает организацию и ее руководителя от возмещения ущерба клиентам. Согласно положениям ФЗ-127 о банкротстве, требования кредиторов должны быть удовлетворены в первоочередном порядке.

Если страховая банкрот, то, по закону, клиент вправе расторгнуть соглашение по обслуживанию и написать заявление о возмещении средств за неиспользованный период. В свою очередь, конкурсный управляющий обязан распределить вырученные от продажи имущества банкрота, средства между кредиторами пропорционально размеру долга.

Помощь в получении выплаты по ОСАГО после ДТП в такой ситуации может оказать профессиональный юрист, представляющий интересы гражданина в суде или РСА (Российский Союз Автостраховщиков), который гарантирует покрытие ущерба гражданам, чья страховая компания была признана несостоятельной.

Если при введении обязательного продукта водитель мог обратиться исключительно в офис страховой организации виновника, то теперь все иначе. Пострадавшая в ДТП сторона, в рамках действующего закона, может обратиться в компанию, в которой был заключен бланк автогражданской ответственности.

Чтобы воспользоваться этим правом, необходимо чтобы были выполнены обязательные условия:

- в аварии принимают участие два автомобиля;

- нет пострадавших, кому причинен вред жизни и здоровью;

- у пострадавшего и виновника есть ОСАГО.

При выполнении перечисленных условий можно оформлять страховое событие и обращаться к страховщику за получением денег, для проведения ремонтных работ. Если в результате аварии причинен вред прохожему или участнику движения, или в ДТП участвуют три и более машины, то написать заявление на получение выплаты можно только в компании виновной стороны.

Очень распространенная ситуация, в результате которой у виновной стороны нет действующего договора ОСАГО. В таком случае некоторые водители не знают, как фиксировать случай и где получать средства. На самом деле все просто и есть два варианта получения денег.

Кто выплатит средства:

- Виновная сторона, а именно сам водитель. Зачастую водители решают вопрос на месте, для экономии времени. Для этого определяется сумма причиненного ущерба, и передаются средства по расписке. Определить ущерб водители могут как самостоятельно, так и с помощью специалиста на станции. Что касается расписки, то составляется она в одном экземпляре и остается у виновной стороны. Пострадавший, который получает средства, при необходимости, может сделать себе копию.

- Финансовая организация, в которой потерпевший купил ОСАГО

Если виновник отказывается добровольно выплачивать компенсацию пострадавшему, то необходимо:

- зафиксировать через сотрудника полиции;

- посетить офис финансовой компании;

- получить компенсацию.

После выплаты страховщик сам в судебном порядке возвращает средства с виновника аварии. При этом важно учитывать, что помимо ущерба потребуется оплатить все расходы с ведением дела.

Неприятная ситуация, с которой сталкиваются некоторые водители – это когда виновная сторона покидает место ДТП. К примеру, вы выходите из дома или магазина и замечаете на своем «железном друге» повреждения. Что делать в подобной ситуации пострадавшему знают далеко не все и допускают одну большую ошибку – покидают место аварии и делают ремонт за свой счет.

В данном случае потребуется:

- вызвать участкового и попросить зафиксировать полученный ущерб;

- посетить страховщика и написать заявление, указав, что виновник аварии не найден;

- ожидать, пока будет найдена виновная сторона.

Для ускорения поисков можно самостоятельно уточнить, есть поблизости камеры, которые могли зафиксировать страховой случай. Однако запись смогут запросить только уполномоченные сотрудники ГИБДД. При этом делать это необходимо максимально быстро, поскольку большинство записей хранятся на сервере не более 3 дней.

Порядок действий по обращению за возмещением ущерба при ДТП

По закону, пострадавший гражданин обязан подать заявление на возмещение ущерба при ДТП в течение пяти суток, а не 15 как это было раньше. Помимо письменного обращения потребуется подготовить еще некоторые бумаги. О том, какие документы для страховой компании необходимо подготовить в случае ДТП, читатели смогут узнать из отдельной статьи.

Виновник должен со своей стороны как можно скорее сообщить о ДТП страховщику и представить протокол, можно обратиться в страховую фирму сразу после ДТП по телефону, а предоставить документы в течение 5 дней.

- повреждение нанесено только транспортному средству;

- обе стороны происшествия имеют полисы ОСАГО;

- в ДТП принимало участие только 2 автомобиля.

При выполнении этих условий потерпевший может обратиться с заявлением на выплату компенсации только в ту страховую компанию, с которой он заключал договор страхования. Эти требования распространяются на все полисы, срок действия которых ещё не истёк, в том числе и на оформленные до выхода в свет данного постановления.

Теперь заявление на выплату прямого возмещения понесённого ущерба вместе с установленным перечнем документов можно предъявлять страховой компании по месту дислокации офиса. Их можно подавать лично или передавать заказной почтой. Можно также сдавать документы уполномоченному представителю страховой компании, занимающемуся прямым возмещением ущерба потерпевшим.

Страховые инспекторы в офисе и уполномоченные представители компании не имеют права отказать в приёме документов, если они представлены в полном объёме и оформлены правильно. Раньше инспекторы могли отправить заявителя в головной офис, расположенный где-то за 200км от места его проживания.

Теперь же они лишены такой возможности. Право почтовой пересылки документов закреплено законодательно. При заключении договора страхования в его приложении обязательно указывается список представителей компании с указанием их рабочего распорядка и телефонов с адресами.

Эксперту для выполнения осмотра даётся 10-дневный срок (рабочих дней) с момента поступления заявления и документов.

Инспектор страховой фирмы, к которому поступили заявление и пакет документов о ДТП, обязан ознакомиться с ними и проверить их полноту и правильность оформления. При выявлении нехватки каких-либо документов или ошибочного оформления страховой инспектор обязан сразу же сообщить об этом заявителю, если тот принёс документы лично.

При поступлении электронного обращения страховщик должен изучить его и ответить в течение 3-х рабочих дней. Потерпевшему разрешено использовать электронный способ отправки документов исключительно в целях контроля комплектности или предварительного ознакомления. Для принятия заявления в исполнение требуется их оригинал на бумаге.

После предоставления автомобиля на экспертизу страховщик должен провести все осмотровые и проверочные работы и представить результаты экспертной проверки в срок не более 5 рабочих дней с момента подачи машины. Если заявитель не смог представить машину в указанный срок, то страховой инспектор должен согласовать с ним новую дату подачи.

При этом страховщик имеет право передвинуть на более поздний срок дату выплаты страховой суммы пострадавшему на такое же количество дней, на которое произошла задержка экспертизы по вине владельца. Однако этот срок не должен превышать 20 дней за исключением праздников.

Срок выплаты страховой компенсации по полису ОСАГО также претерпел изменения. С 1.09.14 он составляет не более 20 дней, не включая праздничные дни, со дня поступления заявления и полного пакета документов.

За этот промежуток времени страховщик обязан либо выплатить страховку пострадавшему деньгами, либо предоставить ему направление в ремонтную организацию. При отрицательном рассмотрении дела страховая компания в течение 20 дней должна представить заявителю обоснованный отказ.

Следующие изменения, введённые в действие с 1.09.14, имеют силу только в отношении тех договоров, которые составлены после этой даты:

- страховая компания может обратно взыскать с виновника ДТП ранее выплаченную сумму страховки по Европротоколу, используя право регресса, если тот в отведённый 5-дневный срок не представит своему страховщику извещение о ДТП;

- страховая компания правомочна в требовании обратного возврата выплаченной страховки с виновника ДТП, если тот заранее до окончания 15-дневного срока (не считая праздничных дней) начал ремонт или утилизацию аварийного автомобиля;

- страховщик может применить регресс выплаченной страховой суммы, если виновник происшествия не выполнил его требование о предоставлении транспортного средства на экспертизу.

Износ транспорта при исчислении страховой суммы не может превышать 50%.

Кто будет делать выплату, если у виновника нет ОСАГО

У автолюбителей, попавших в неприятную ситуацию, есть 3 варианта возможных действий:

- вызвать сотрудников ГИБДД и дожидаться их на месте аварии;

- сообщить о происшествии по телефону и при согласии сотрудников самостоятельно оформить документы, а уже после этого отправиться в отделение;

- оформить европротокол.

При столкновении трех и более транспортных средств, наличии споров о виновности в происшествии, характере повреждений, отказе одного из водителей подписать извещение о ДТП или при предварительной оценке ущерба более чем 50 000 рублей необходимо вызвать сотрудника ГИБДД.

Оформление документов о ДТП может быть произведено на стационарном посту ДПС в течение суток, если какие-либо причины мешают составлению бумаг на месте происшествия.

Оформление европротокола возможно при одновременном соблюдении нескольких условий:

- В ДТП участвовали только 2 автомобиля, вред был причинен только транспортным средствам (то есть люди не пострадали).

- Оба водителя имеют действующие договора ОСАГО.

- Обстоятельства аварии и характер повреждений не вызывают разногласий у водителей.

Таким образом, порядок действий по ОСАГО при ДТП зависит от серьезности аварии и согласия участников в определении виновного.

После составления сотрудником ГАИ протокола и схемы происшествия водители должны внимательно прочитать их и подписать, при необходимости внести свои замечания. На что обратить внимание при чтении протокола и схемы?

- Правильность заполнения ваших данных, сути нарушения, сведений об участниках и свидетелях.

- Проконтролируйте полноту перечня всех повреждений транспортных средств.

- В протоколе не должно быть пропущенных строк, не подписывайте пустой или не до конца оформленный документ.

- Схема ДТП должна полностью отражать реальное положение вещей, дорожную разметку, знаки, светофоры и все, что имеет значение в данном случае.

Повлиять на решение о виновности в происшествии могут различные факторы, которые должны найти свое отражение в документах. Это могут быть:

- Ненадлежащее техническое состояние автомобиля виновника – отсутствие зеркал, неработающие поворотники, фары (в темное время суток) и т.д.

- Состояние дорожного покрытия – крупные ямы, выбоины, грязь, лед. Эти факторы могут помочь переложить часть вины на дорожные службы.

- Дорожное оборудование – неверная разметка, знаки дорожного движения, которые не видны с проезжей части или противоречат друг другу, неисправные светофоры позволят разделить вину с дорожной инспекцией и службой.

- Место ДТП и погодные условия, плохая видимость, уклон дороги и т.д.

- Описание тормозного пути.

- Отказ одного из водителей пройти медицинское освидетельствование, признаки опьянения.

Если в ДТП есть пострадавшие, а инспектор не предложил пройти экспертизу на алкоголь, стоит сделать это самостоятельно.

Страховщик обязан произвести выплату в течение 20 календарных дней (за исключением праздничных) с момента подачи заявления. При отсрочке решения компания обязана выплачивать пеню. Если потерпевший не удовлетворен размерами выплаты, он вправе подать досудебную претензию, которая рассматривается не дольше 10 дней, и обратиться в суд. Выплата будет максимальной, если соблюдать порядок действий по ОСАГО при ДТП.

Европротокол – это стандартный бланк оформления выплаты по страховке без помощи представителей закона. Участники аварии заполняют его самостоятельно сразу после происшествия, а затем предоставляют страховой компании. Европротокол заполненный корректно – основание для получения компенсации по полису автострахования. Чтобы оформить ДТП таким образом, необходимо наличие обязательных факторов:

- Полисы всех участников аварии должны быть действующими.

- Виновник и потерпевший нашли компромисс по всем пунктам (вина, стоимость ущерба, обстоятельства).

- Отсутствие пострадавших людей.

- Оба водителя не находятся под влиянием лекарств, алкоголя, наркотиков.

Если хотя бы один из пунктов не соблюдается, оформление происходит по обычной схеме. Сумма, выплачиваемая по Европротоколу, не превышает 100 000 рублей. Использование этой услуги существенно экономит время и деньги водителей, кроме того сам процесс оформления очень простой. Главное, успеть предоставить заполненный документ в страховую компанию виновника до истечения трех дней с момента происшествия.

Важно! Автомобили нельзя ремонтировать, пока страховщики не проведут осмотр.

При отсутствии ошибок в заполнении европротокола никаких дополнительных документов для компенсации не потребуется. Стандартные бланки вкладываются в полис автострахования. При надобности дополнительный образец выдается страховщиком бесплатно.

Несмотря на наличие четкого порядка действий для получения выплат, существует много нюансов, которые выясняются только в ходе дела.

Даже специалисты из страховых организаций предоставляют противоречивые сведения. Участникам аварии нужно помнить, что нельзя начинать восстановительные работы в течение 15 дней после происшествия. Это время отводится на посещение страховщиками для проведения осмотра.

После подписания извещения запрещено вносить туда исправления. Если получено направление на ремонт, то владелец авто не имеет права поменять СТОА по своему усмотрению. Ожидая поступления денег, не нужно начинать ремонтные работы, если произойдет задержка, может понадобиться повторный осмотр ТС.

И, наконец, не стоит забывать, что срок давности в таких делах составляет три года. Все документы, полученные в процессе оформления выплаты, сохраняются до истечения этого времени.

- В ДТП участвовало только два транспортных средства.

- Оба водителя имеют страховой полис.

- Пострадало только имущество.

Вне зависимости от того, в чью страховую фирму будет обращаться пострадавший, необходимо собрать следующие документы:

- заявление о возмещении;

- заверенную копию паспорта;

- реквизиты расчетного счета для перечисления средств;

- протокол об административном правонарушении;

- справку о ДТП;

- результаты оценочной экспертизы, на основании которой производится расчет возмещения;

- доверенность, если ТС принадлежит другому лицу;

- паспорт на транспортное средство.

Справка! Заявление и пакет документов подают страховщику не позднее 5 дней после происшествия. По ст.12 Закона №40-ФЗ время на рассмотрение заявления и перевод денежных средств не должно превышать месяц. За каждый день просрочки платежа начисляется неустойка в 1% от общей суммы возмещения.

Далее составляют досудебное письмо-претензию, а если компания затягивает с выплатой, то и иск в суд. При повторной экспертизе к общему объему ущерба добавляют утрату товарной стоимости по причине ремонта. Она также подлежит взысканию. Чтобы компенсировать все убытки на ремонт, следует сохранять все квитанции и предоставить их в суде. Все восстановленные платежные документы будут служить показателями реальных затрат.

Воспользуйтесь нашим онлайн калькулятором для расчета ОСАГО онлайн — сравните цены в различных страховых компаниях. Сэкономьте от 1 498 до 3 980 руб., так как базовая ставка может отличаться на 20%. Не нужно идти в офис — вы получите страховой полис на ваш e-mail

Получению полноценной компенсации способствует осведомленность страхователя. Владельцам автомобилей следует тщательно изучать условия страхового договора и соблюдать правила. При оформлении необходимо следить за тем, чтобы в документах не было ошибок при внесении личных данных и информации полиса. При возникновении спорных вопросов, страховые организации стараются урегулировать их до суда, потому что по ходу рассмотрения дела ее расходы значительно возрастут. К затратам добавится не только оплата проведения оценочной экспертизы, но сумма, которую потратил потерпевший на судебные издержки.

Нередко ситуация складывается таким образом, что выплата по страховке не покрывает ущерб, причиненный владельцу машины. Это связано с тем, что по закону сумма к выплате не может быть свыше установленного законом объема. Зачастую встречаются случаи, когда цифру могут занизить специально. В таком случае пострадавший гражданин может действовать тремя путями:

- Согласиться на компенсацию и доплатить оставшуюся сумму из своего кармана.

- Заказать независимую экспертизу и предъявить итоговый размер компенсации СК через суд.

- Подать в суд исковое заявление на выплату оставшегося ущерба виновным лицом.

В двух последних вариантах необходимо будет представить доказательную базу, обосновывающую требования гражданина. Важно отметить, что в случае взыскания денег с виновного лица, размер ежемесячной выплаты не должен быть больше половины месячного дохода гражданина.

В рамках договора ОСАГО каждый потерпевший не только имеет право на возмещение, но и фиксацию убытка по европротоколу. Это существенно экономит время, поскольку не нужно вызывать сотрудников ГИБДД или оплачивать услуги аварийного комиссара.

Зафиксировать случай по протоколу можно только в том случае, если:

- в дорожном происшествии нет пострадавших;

- участвуют только два автомобиля;

- сумма ущерба не более 100 тыс. рублей.

В завершение можно отметить, что каждому потерпевшему полагается выплата по ОСАГО. При этом обратиться за компенсацией можно как в свою компанию, так и виновника. Для получения денег необходимо иметь полный пакет документов.

Документы ГИБДД:

- копия протокола по делу об административном правонарушении (если протокол составлялся);

- копия постановления по делу об административном правонарушении (если постановление — выносилось);

- копия определения по делу об административном правонарушении (если определение выносилось);

- справка о дорожно-транспортном происшествии (Приложение к Приказу МВД России от 01.04.2011 № 154).

Действия после аварии по получению компенсации

Удачи на дорогах!

- Оригинал бланка ОСАГО. В случае, если бланк договора утерян, следует изначально обратиться к страховому представителю для восстановления дубликата.

- Паспорт владельца автомобиля или иного лица, который действует на основании нотариальной доверенности.

- Оригинальный бланк нотариальной доверенности, если вопросам получения выплаты занимается иное лицо.

- Справка из ГАИ.

- Документ в больницы, подтверждающий причиненный ущерб.

- Заявление на получение денег.

Что касается заявления, то на практике его выдают в страховой. В нем потребуется написать:

- личные и паспортные сведения;

- характеристики авто;

- характер полученных повреждений;

- дату и место страхового случая;

- данные виновной стороны;

- сведения страхового полиса, как пострадавшего, так и виновного.

Если оформление документов о ДТП осуществлено без участия уполномоченных на то сотрудников полиции, вместо вышеуказанных документов ГИБДД потерпевший предоставляет в ЗАО СК «Мегарусс-Д» заполненное и подписанное обоими участниками Извещение о ДТП.

В соответствии со ст. 12 п. 2 Федерального Закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств», осмотр и оценку поврежденного в результате ДТП имущества организует страховая компания.

До момента осмотра, вы обязаны сохранять поврежденный автомобиль в том виде, в котором он находился после ДТП. Документы, подтверждающие право на получение страховой выплаты:

- свидетельство о регистрации ТС или ПТС (если вы собственник автомобиля);

- нотариально удостоверенная доверенность с правом получения страхового возмещения от собственника, договор аренды, договор лизинга, договор безвозмездного пользования;

Прием заявления осуществляется только при наличии полного пакета документов. При причинении вреда жизни или здоровью к заявлению о страховой выплате потерпевший в обязательном порядке предоставляет следующие документы.

Какие есть лимиты по выплатам

В связи с изменениями законодательства лимиты выплат по договорам, заключенным с 01.10.2014, увеличены. Теперь каждый пострадавший может рассчитывать на выплату 400 000 рублей за вред, причиненный имуществу, и 500 000 рублей за вред, причиненный жизни и здоровью. Количество потерпевших значения не имеет. Лидер по количеству выплат — Росгосстрах ОСАГО. ДТП этот страховщик рассматривает в кратчайшие сроки и платит исправно.

Каждый владелец авто обязан знать, что по автогражданской ответственности установлены лимиты страхового возмещения. При этом максимальный лимит предусмотрен для каждого пострадавшего.

Каждому потерпевшему полагается:

- не более 400 тыс. рублей, в том случае, если ущерб причинен непосредственно транспортному средству;

- не более 500 тыс. рублей, если во время ДТП пострадал водитель, пассажиры или пешеходы.

В первом случае размер ущерба определяется очень просто. Потерпевшая в ДТП сторона предоставляет автомобиль сотруднику финансовой организации, с целью проведения осмотра и фиксации повреждений. Ряд фирм не делают сами оценку, а отправляют к независимому эксперту.

Что касается здоровья, то на законодательном уровне утверждена специальная таблица выплат по ОСАГО, в которой прописаны фиксированные суммы компенсации, в зависимости от характера полученных травм.

Куда писать заявление на выплату

Заявление на выплату компенсации, можно написать в офисе, где был оформлен бланк или посетить компанию виновной стороны.

При этом написать заявление может только собственник автомобиля или иное лицо, на основании нотариальной доверенности. При себе необходимо иметь полный пакет документов.

Порядок действий по обращению за возмещением ущерба при ДТП

Удачи на дорогах!

Если вы попали в ДТП, то не нужно паниковать. Необходимо трезво оценить ситуацию и действовать четко по инструкции. Порядок действий по ОСАГО при ДТП можно прочитать в Правилах Дорожного Движения (п. 2.5).

- Остановите машину, включите аварийку, заглушите двигатель и выставьте знак аварийной остановки. В темное время суток наденьте светоотражающий жилет. Это обязательно нужно сделать, чтобы не спровоцировать ещё одну аварию.

- Если есть пострадавшие – окажите им первую медицинскую помощь и вызовите скорую.

- Сообщите о происшествии в ГИБДД. Вызвать сотрудников можно с городского телефона или уличного таксофона по номеру 02, а с мобильного можно позвонить по общему номеру 112. Номер полиции отличается у различных операторов сотовой связи (020, 002, 902).

- Сообщите об аварии своему страховщику по номеру, указанному на полисе. (Обратите внимание, этот пункт далеко не последний в списке. В страховую компанию лучше позвонить как можно раньше.)

- До прибытия сотрудников не перемещайте автомобили и предметы, имеющие отношение к аварии. Осмотрите транспортное средство, запишите данные и контакты возможных свидетелей.

- Если есть возможность, то обстоятельства аварии лучше зафиксировать с помощью фото- и видеосъемки.

Фотографии с места аварии должны быть максимально подробными.

- Общий план. Должны быть видны поврежденные автомобили и проезжая часть. По такому фото легко определить, что это за место – парковка, двор жилого дома или оживленная улица.

- Сфотографируйте состояние дорожного покрытия, следы торможения, разлетевшиеся обломки деталей и осколки стекла.

- Зафиксируйте состояние транспортных средств с помощью общих фото спереди, сзади, с боков. Номера должны хорошо просматриваться.

- Снимите крупным планом все повреждения.

Что делать дальше пострадавшему после оформления дорожно-транспортного происшествия в ГАИ?

Бланк извещения о ДТП заполняется всеми участниками аварии, обстоятельства происшествия и характер повреждений удостоверяются их подписями. Размер страховой выплаты по европротоколу не может превышать 50 000 рублей. Потерпевший не может требовать от страховщика возмещения ущерба больше этой суммы, но может предъявлять такие требования к виновному в судебном порядке.

ОСАГО-страхование подразумевает, что страховая компания вправе назначить независимую экспертизу пострадавших транспортных средств, если обнаружит противоречия в описании обстоятельств причинения вреда и характеристике полученных повреждений в извещении о ДТП.

Транспортные средства в таком случае нельзя ремонтировать до принятия решения о выплате.

В присутствии сотрудников полиции

В зависимости от характера ДТП сотрудники ГИБДД заполняют различный набор документов.

Если в результате ДТП причинен вред только имуществу:

- составляется схема места происшествия;

- собираются объяснения от участников ДТП;

- участникам и пострадавшим выдаются справки о ДТП;

Если не установлена административная ответственность, то выносится отказ от возбуждения дела, если ответственность установлена – составляется протокол об административном нарушении.

Если договориться не получилось или в аварии задействованы больше двух ТС, или авария с пострадавшими, то вам не обойтись без вызова экипажа ГИБДД. Заранее подыщите двух понятых, они еще понадобятся для оформления протокола.

Прибыв на место, инспектора фиксируют обстоятельства случившегося, записывают повреждения автомобилей, и составляют справку о ДТП, которую выдают всем заинтересованным сторонам. Важно тщательно проверить, что именно написано в справке о ДТП. Если вы заметите неточность в этом документе, то обязательно попросите инспектора дописать нужное.

Кроме того, настаивайте на том, чтобы в справке было указано, что у автомобиля есть предполагаемые скрытые повреждения. Потом эта отметка позволит претендовать на увеличение страховой выплаты. Справка подписывается понятыми, которых вы нашли ранее.

Разбор ДТП

Разбор в ГИБДД – обязательный шаг на пути получения выплаты по полису ОСАГО. Сотрудниками полиции устанавливается виновник аварии и составляется соответствующий протокол, копию которого выдают на руки. После всех этих процедур ваш путь лежит в свою страховую компанию.

Там вы напишите заявление о предоставлении вам выплаты по наступлению страхового случая. Документ, который вы получили в отделении полиции, будет служить основанием для предъявления законных требований к СК виновника дорожного происшествия.

Первым делом следует попытаться договориться. Если согласие не достигнуто, то порядок действий будет такой же, как и в предыдущем случае. Нужно будет только обязательно проконтролировать, чтобы в протоколе была зафиксирована информация о том, что у виновника ДТП нет ОСАГО.

Затем нужно провести независимую оценку ущерба и попытаться взыскать его с виновного через суд. Как это сделать в условиях реальности – тема для отдельной, большой статьи.

Ни в коем случае не пускайтесь догонять виновника самостоятельно. Вместо этого попытайтесь быстро собрать как можно больше информации, которая понадобится при розыске подозреваемого: цвет и марку машины, особые приметы автомобиля (например, трещины на лобовом стекле) и водителя и т.д.

Если необходимо, попросите помочь полицию. Действуйте в соответствии с перечисленными выше пунктами. Обязательно сообщите сотрудникам ГИБДД о происшествии, а в дальнейшем действуйте по их указаниям.

Оформите все необходимые бумаги совместно с полицией.

Сходным образом следует действовать и тогда, когда автомобиль получил повреждения без владельца. Скажем, в оставленную вами машину предположительно врезалось другое ТС, впоследствии покинувшее место аварии. В обоих последних случаях получить выплату по ОСАГО возможно только если найдут виновника. Иначе покрыть вред, полученный автомобилем, можно будет только по полису КАСКО.

Когда вы закончили работу по первичной подготовке документов следует отправиться к страховщикам. Там будет необходимо предоставить довольно много документации.

Лучше быть максимально внимательным и собранным, так как российские страховые компании постоянно пользуются любой неточностью в заполнении или нарушением сроков подачи документов, чтобы задержать или отказать в выплате потерпевшему. Срок подачи следующих документов – 5 дней.

Если к бумагам нет замечаний, СК направит вас на процедуру оценки понесенных повреждений. Получив результаты экспертизы, вы привозите их в СК.

Помните, что предоставлять страховой компании следует исключительно заверенные копии всех документов. Утратив оригиналы, вы не сможете потом обращаться за судебной защитой.

Еще на этапе заключения договора, выбирая страховую компанию, почитайте отзывы автовладельцев. На специализированных автомобильных ресурсах можно многое узнать практически обо всех крупных страховщиках, таких как: Ингострах, Ресо-Гарантия, Росгосстрах и РСТК.

Сохраняйте оригиналы всех нужных бумаг, предоставляя страховщикам исключительно заверенные копии.Действуйте быстро. Обязательно укладывайтесь в установленные сроки.

В заключение следует отметить, что большинство российских страховых компаний активно пользуется юридической безграмотностью граждан, сплошь и рядом отказывая в выплатах или значительно занижая их. Поэтому внимательно читайте договоры и изучайте законы. Кто предупрежден – вооружен.

Куда жаловаться на страховую при отказе в выплате

Зачастую страховые компании отказывают в выплате как законно, так и нет. Законно могут отказать в том случае, если:

- неправильно оформлены документы при ДТП;

- нет полиса у виновника;

- нарушены условия подачи документов.

Для того чтобы оставить обращение в РСА, необходимо посетить официальный портал. В разделе «Обратиться в РСА» содержится вся необходимая информация: куда и как направлять жалобу.

Написать обращение может каждый автолюбитель. При возможности следует приложить скан отказа. Как показывает практика, все обращения рассматриваются максимально быстро, в течение 5-7 рабочих дней.

Роспотребнадзор

Что касается составления жалобы в Роспотребнадзор, то она подается лично, в регионе нахождения. Составляется документ в свободной форме. Все что необходимо указать:

- личные и паспортные сведения потерпевшей стороны;

- сведения транспортного средства;

- где и когда произошла авария;

- итоги рассмотрения дела;

- причину отказа.

К обращению стоит приложить:

- личный паспорт;

- документ на машину;

- копию протокола, при наличии;

- отказ от страховой компании.

Направить обращение также можно в Центральный банк РФ. Подать обращение можно как дистанционно, на официальном портале, так и лично. Что касается сроков рассмотрения, то в большинстве случаев они не превышают 7 дней.

Извещение о ДТП

Для исключения споров и подтверждения согласия об обстоятельствах ДТП лицевая сторона извещения о дорожно-транспортном происшествии заполняется водителями совместно. Если участников больше двух, то извещение заполняется водителями ближайших транспортных средств. Если совместное заполнение невозможно по каким-либо причинам, их необходимо указать в документе. Заполнение документа третьими лицами (например, ввиду состояния здоровья одного из водителей) не допускается.

При отсутствии разногласий допускается совместное заполнение одного извещения двумя водителями. Страховую компанию необходимо уведомить об этом. При наличии разногласий каждый водитель заполняет отдельный бланк.

В извещении необходимо указать наличие пострадавших, по возможности – сведения о них.

На лицевой стороне документа указывается дата, время, место совершения ДТП, сведения о его участниках, страховщиках, перечень видимых повреждений и другая информация. Обратная сторона служит для дополнительных сведений.

От правильности заполнения этого документа может зависеть страховая выплата, поэтому его нужно тщательно проверить. Обратите внимание, правильно ли другой водитель заполнил свои данные, указал ли полностью номер страхового полиса, везде ли поставил крестики.

Укажите все видимые повреждения транспортных средств. Если этого не сделать, то получить выплату за пропущенные элементы будет невозможно.

Размер выплат по ОСАГО

Размер выплат по страховым случаям ограничен. Денежного возмещения, выплачиваемого компаниями, бывает недостаточно для покрытия общей стоимости убытков. На 2018 год установлены максимальные суммы по ОСАГО:

- При возмещении ущерба нанесенного имуществу, каждый из потерпевших может претендовать на сумму до 400 000 рублей.

- При компенсации вреда нанесенного жизни и здоровью человека, пострадавшие имеют право на получение возмещения в размере до 500 000 рублей. Каждое лицо, пострадавшее в ДТП, может получить максимальную сумму.

- При выплате в случае смерти участника ДТП, компенсация семье погибшего достигает 475 000 рублей.

- Если погребение организовывает не родня, а посторонние лица, то страховая выплата не превышает 25 000 рублей.

Кому выплачивается страховка, если есть полис автогражданки?

Право на получение страховки по ОСАГО принадлежит:

- Владельцу поврежденного транспортного средства, при условии, что в ДТП нет его вины.

- Банку-кредитору.

- В случае со смертельным исходом, близким родственникам (жена, дети) погибшего водителя, имевшего полис. Если автомобилем управляли по доверенности, в подобных случаях документ теряет юридическую силу, поэтому возмещение не выплачивают.

В ситуациях, когда вред причинен здоровью и жизни человека, возмещение ущерба вправе требовать:

- Каждое пострадавшее лицо вследствие ДТП (пассажиры пострадавшего ТС и его водитель, пешеходы, велосипедисты).

- Шофер и пассажиры автомобиля виновника происшествия.

- Выгодоприобретатели.

- Если водитель, ставший причиной аварии, не вписан в страховку.

- В автомобиле содержались опасные элементы, которые нанесли вред человеку или окружающей среде.

- Если шофер был лишен водительского удостоверения.

Важно! Страховая выплата по ОСАГО включает покрытие имущества и объектов, не являющихся транспортным средством: построек и оград, дорожных знаков, вещей потерпевшего, находившихся в автомобиле.

В какие сроки и когда выплачивают страховку

Любая лицензированная страховая организация имеет право заключить договор со страхователем. В страховом договоре прописывают права и обязанности сторон, а также указывают максимальные суммы выплат, на которые сможет претендовать страхователь. Так как возмещение касается и других потерпевших, таких как случайные прохожие, итоговый размер выплаты определяют по количеству всех жертв происшествия.

По правилам ОСАГО ст. 11 Закона № 40-ФЗ и гл. 3 Положения Банка России № 431-П, порядок действий при ДТП следующий:

- Участники столкновения обязаны включить аварийный сигнал, помочь пострадавшим, оградить участок происшествия с помощью аварийного знака и вызвать полицию. Указания обозначены в пунктах 2.5-2.7 ПДД.

- Ожидая приезда сотрудников полиции, водитель, ставший причиной ДТП, должен предоставить пострадавшей стороне информацию о своем страховом полисе и сведения о страховщике.

- При оформлении аварии обязательно заполняют бланки извещений. Для получения выплаты, их нужно будет предъявить страховщику, причем в кратчайший срок.

Нарушение или невыполнение любого из этих пунктов может повлечь за собой отказ страховой фирмы выплачивать компенсацию. Страховщика желательно поставить в известность о наступлении страхового случая сразу же, позвонить можно прямо с места происшествия. При необходимости, страховой агент выезжать на место ДТП, чтобы оказать необходимое содействие при оформлении и осмотре повреждений, или разобраться в каких-либо вопросах, возникших у клиента.

За задержку компании грозит штраф из расчета 1% от ставки за каждый день пропуска срока, но не более размера страховой премии по основному соглашению. Клиентам при посещении конторы СК разъясняется, как узнать о выплате страховки. Можно воспользоваться имеющимся у компании телефоном или лично посетить офис страховщика.

Порядок выплаты страховой суммы ОСАГО после ДТП

Конечный размер компенсации рассчитывают в соответствии с понесенным ущербом:

- Если существует возможность восстановления ТС, полученная сумму равна стоимости ремонта. Автомобиль следует довести до состояния на момент аварии.

- При полной гибели ТС, размер компенсации должен быть равен среднерыночной стоимости данной машины перед аварией.

- При самостоятельном оформлении протокола водитель может рассчитывать на минимальную сумму возмещения.

По статистике, большинство ДТП не являются слишком серьезными, и выплачивая пострадавшим компенсацию, страховщик укладывается в сумму, не превышающую 50 000 рублей. Таким же размером ограничивается возмещение при оформлении Европротокола. Что касается максимальных выплат, при нанесении ущерба имуществу компенсация не превысит 400 000 рублей.

При причинении вреда человеческой жизни и здоровью – 500 000 рублей. В случае смерти пострадавшего, родственники получают 25 000 рублей на захоронение, и 475 000 рублей в качестве страховой выплаты. При причинении вреда человеческому здоровью вследствие ДТП, размер компенсации пострадавшему зависит от степени тяжести повреждения и возможных последствий.

В сумму компенсации входят затраты на медикаментозные препараты, реабилитацию, протезирование, уход посторонним человеком, специальное питание, если доказано, что потерпевший нуждается в такой помощи и не получает ее бесплатно.

Справка! Существуют специальные таблицы возмещений, в которых приводятся выплаты и их процентное соотношение к максимальному возмещению, опираясь на характер и тяжесть повреждений.

Согласно табличным данным, выплата за перелом конечности, в среднем 35 000 рублей. А при получении инвалидности вследствие аварии, в зависимости от полученной группы, суммы возмещения составляют от 250 000 до 500 000 рублей.

Согласно страховому договору, если произошло ДТП не по вашей вине, в результате которого вы понесли ущерб, то получаете право на его возмещение в пределах страховой суммы. Чтобы реализовать своё право и получить возмещение ущерба при ДТП нужно выполнить определённые действия.

С 1.04.15 внесены дополнительные изменения:

- по нанесённому ущербу здоровью пределы выплат каждому пострадавшему увеличены со 160 тысяч до 500 тысяч рублей;

- предельные выплаты родственникам при причинении смерти пострадавшему вследствие совершённого ДТП увеличены со 135 до 475 тысяч рублей.

Все эти изменения по размеру максимальных выплат имеют действие по тем полисам ОСАГО, которые оформлены после указанных дат. По старым полисам действуют старые лимиты.

По требованиям ПДД при возникновении аварии водитель должен сразу остановиться, выключить мотор, включить аварийную сигнализацию и выставить аварийный знак на расстоянии не менее 15м до места происшествия.

Во время ожидания прибытия сотрудников полиции можно позвонить в страховую компанию и поставить их в известность о случившемся ДТП, получить рекомендации дежурного сотрудника компании о необходимых дальнейших действиях. Чем раньше компания откроет дело о страховом случае, тем быстрее можно будет получить страховую компенсацию ущерба.

В это же время нужно найти свидетелей, которые согласились бы дать свои номера телефонов и адреса и были бы готовы дать свидетельские показания при необходимости. Не так то просто найти таких людей, если это случайные прохожие.

Нельзя забывать и про второго участника ДТП, вашего оппонента. Нужно на всякий случай записать его паспортные данные, номер и марку машины, мобильный телефон.

Далее следует вместе со своим оппонентом заполнить двухсторонний бланк извещения о ДТП в приложении к страховке ОСАГО. Нужно внимательно осмотреть все полученные повреждения на автомобиле и проконтролировать, чтобы они были полностью внесены в протокол осмотра.

При осмотре места происшествия сотрудниками полиции нужно отвечать на их вопросы кратко и точно. Опрашиваются обе стороны по отдельности, а также свидетели происшествия.Сотрудники дорожной полиции проводят на месте аварии все необходимые замеры и составляют схему ДТП. Обычно виновная сторона ими определяется сразу же на месте осмотра.

В течение всего периода разбирательства и оформления документов на получение страховки не следует восстанавливать автомобиль.

Как получить максимальную?

Чтобы получить достойную компенсацию и избежать отказа со стороны страховщика нужно придерживаться следующих советов:

- На месте происшествия желательно найти свидетелей и снять запись с видеорегистратора. Нужно делать это быстро, случайные свидетели, проходящие мимо, не будут специально ждать.

- Извещение должно быть заполнено обоими водителями с двух сторон.

- Обеим сторонам следует направиться в отделение ГИБДД и заполнить документы. Забрать копии документов необходимо пострадавшему. Они понадобятся в дальнейшем.

- Самостоятельно выбрать экспертов для оценки. Специалисты, сотрудничающие со страховой, стараются занизить стоимость ущерба. При этом согласуют время проведения оценки со своими экспертами и страховым агентом.

Заявление должно быть рассмотрено в течение 30 дней с момента написания. За это время страховщик обязан составить акт о страховом событии, принять решение о проведении выплат, произвести денежный перевод на счет пострадавшего, либо уведомить об отказе компенсировать убытки.

Заявление должно быть рассмотрено в течение 30 дней с момента написания. За это время страховщик обязан составить акт о страховом событии, принять решение о проведении выплат, произвести денежный перевод на счет пострадавшего, либо уведомить об отказе компенсировать убытки.- При неправомерном отказе подается иск, причем в двух экземплярах. Один отдают страховщику, второй – в суд. Но до этого необходимо попытаться решить спор в досудебном порядке, подав претензию страховщику.

- После вынесения решения на руки выдают исполнительный лист. С этой бумагой сразу обращаются в банк, где имеется счет страховщика. Средства переведут на счет пострадавшего за несколько дней, в принудительном порядке и без участия страховой организации.

При соблюдении порядка оформления суд встает на сторону страхователя. Даже если страховщик захочет оспорить решение независимого эксперта, максимум чего она сможет добиться, предъявит претензии к работе оценщика, на интересах пострадавшего это не отразится.

Ошибки

Если произошло ДТП, не стоит паниковать. По приезду полиции нельзя оставлять их действия без контроля, бывает, что в справке указывают не все повреждения просто из-за невнимательности. Отказ от выплат может последовать, если номер полиса переписан с ошибкой.

Не нужно подписывать пустую карту схемы ДТП, ее должны составить на месте. Ни в коем случае нельзя демонтировать какие-либо детали или проводить восстановительные работы автомобиля до проведения осмотра оценщиком. Это также достаточная причина для отказа выплачивать страховку.

Внимание! Не нужно затягивать с подачей документов, заявление пишется до истечения пяти дней после происшествия.

Как получить выплату страховки после ДТП, если не виноват

Чтобы получить деньги со страховой компании после ДТП по ОСАГО в 2018 году, водителю не следует впадать в панику, а необходимо руководствоваться специальной инструкцией.

Алгоритм действий водителя после аварии для получения страховки должен быть следующим:

- Включить аварийку.

- Оказать помощь пострадавшим.

- Не передвигать машину и не трогать возможные обломки на месте происшествия, выставить знак аварийной остановки.ч

- Вызвать сотрудников ГИБДД.

- Желательно сфотографировать территорию ДТП или снять на камеру.

- Получить у виновного лица контактные данные его страховщика.

- Потребовать у сотрудника ГИБДД направить виновного водителя на медосвидетельствование.

- Позвонить страховщику и рассказать о ДТП.

- Написать заявление на возмещении ущерба и передать страховому агенту.

- Сотрудник фирмы выполнит осмотр ТС в присутствии владельца и виновного лица. Иногда приглашается эксперт для вынесения профессионального заключения.

- Предоставить страховщику все необходимые документы.

- Дождаться положенной выплаты.

Выплата пострадавшим при ДТП производится во всех случаях, которые не противоречат российскому законодательству. К примеру, если пострадавший был в состоянии алкогольного опьянения — из разряда получателей страховки он быстро перейдет в группу виновных лиц. При возникновении дополнительных вопросов о том, как выплачивается страховка, если вы пострадавший, лучше позвонить в страховую компанию и проконсультироваться со специалистом.

Если страховая компания мало заплатила

При составлении европротокола, где присутствует лишь два участника и нет пострадавших граждан, со вступлением в силу новых поправок, теперь размер выплаты составляет 100 тыс. рублей, хотя ранее был равен 50 тыс. рублей.

Руководствуясь данными лимитами, страховщики принимают решение о выплате средств пострадавшим клиентам. Но что делать, если страховая компания не выплачивает деньги после ДТП или оплатила меньшую сумму. При таких обстоятельствах потребуется заказать независимую экспертизу и обратиться в судебную инстанцию с полученным заключением. Исходя из данных судебной практики, судьи часто принимают сторону пострадавших граждан, для которых сумма страховки была занижена.

Заявление должно быть рассмотрено в течение 30 дней с момента написания. За это время страховщик обязан составить акт о страховом событии, принять решение о проведении выплат, произвести денежный перевод на счет пострадавшего, либо уведомить об отказе компенсировать убытки.

Заявление должно быть рассмотрено в течение 30 дней с момента написания. За это время страховщик обязан составить акт о страховом событии, принять решение о проведении выплат, произвести денежный перевод на счет пострадавшего, либо уведомить об отказе компенсировать убытки.

-80x80.jpg)