Содержание

- 1 Налог на машину на основании каких законодательных актов взимается ?

- 2 Кто из граждан должен платить транспортный налог: собственник или по доверенности тоже

- 3 Уплата расчет транспортного налога физическими лицами 2018, 2019, Калькулятор, возраст и налог на автомобиль по мощности, лошадиные силы

- 4 Транспортный налог, как рассчитать транспортный налог

- 5 Как найти налоговую ставку по транспортному налогу для России, Санкт-Петербурга, Москва и области, Киров

- 6 Транспортный налог физическому лицу

- 7 Есть ли льготы по уплате транспортного налога

- 8 Кто рассчитывает сумму транспортного налога

Налог на машину на основании каких законодательных актов взимается ?

| Мощность двигателя | Размер налога за 1 л.с. |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

Однако сразу же хочу обратить внимание, что законодательная власть регионов РФ может менять эту таблицу в некоторых пределах.

Например, транспортный налог на один и тот же автомобиль может быть разным в Москве и в Московской области.

Поэтому прежде чем брать в руки калькулятор для расчета транспортного налога рекомендую Вам уточнить налоговые ставки в Вашем конкретном регионе.

Примечание. В 2019 году регионы могут менять налоговые ставки лишь в определенных пределах. Цифры из таблицы выше могут быть увеличены либо уменьшены, но не более чем в 10 раз.

Для наглядности рассмотрим еще одну таблицу, в которую дополнительно внесены максимальный и минимальный размер налога за лошадиную силу.

| Мощность двигателя | Минимальный налог за 1 л.с. | Размер налога за 1 л.с. | Максимальный налог за 1 л.с. |

| до 100 л.с. | 0 | 2,5 | 25 |

| 100 — 150 л.с. | 0 | 3,5 | 35 |

| 150 — 200 л.с. | 0,5 | 5 | 50 |

| 200 — 250 л.с. | 0,75 | 7,5 | 75 |

| свыше 250 л.с. | 1,5 | 15 | 150 |

Обратите внимание, что минимальный размер налога для автомобилей мощностью до 150 л.с. снизу не ограничен, т.е. теоретически в некоторых регионах с автомобилей первых двух групп транспортный налог вообще могут не взимать.

Таким образом, минимальный размер транспортного налога равен 0.

Давайте рассчитаем и максимально возможный размер транспортного налога.

Теперь Вы знаете на какую максимальную сумму транспортного налога нужно ориентироваться.

1. Найдите таблицу ставок налога для Вашего региона. Например, если Вы живете в Тульской области, то Вам нужно найти закон Тульской областной Думы «О транспортном налоге». В тексте этого документа найдите таблицу, содержащую коэффициенты для расчета.

Примечание. Регионы имеют право также устанавливать ставки транспортного налога и в зависимости от года выпуска автомобиля. Так что в некоторых случаях таблица будет иметь больше граф.

2. Узнайте мощность двигателя автомобиля, который Вы планируете приобрести. Мощность указывается в ПТС и в свидетельстве о регистрации автомобиля.

3. Узнайте год выпуска автомобиля.

4. Найдите подходящую графу в таблице и умножьте указанную в ней цифру на мощность двигателя машины.

5. Если стоимость автомобиля составляет более 3 миллионов рублей, то проверьте, не попал ли он в перечень роскошных автомобилей. Если попал, то следует умножить налог на повышающий коэффициент.

Транспортный налог 2019 начисляется и уплачивается на основании 28-й главы второй части Налогового кодекса РФ и принимаемых в соответствии с Кодексом законов субъектов РФ транспортном налоге.

Региональные законодательные органы определяют ставки транспортного налога в пределах, которые установлены Кодексом, порядок и сроки его уплаты, а также могут предусматривать налоговые льготы и основания для их использования налогоплательщиком.

Кто из граждан должен платить транспортный налог: собственник или по доверенности тоже

1. Транспортный налог уплачивается один раз в год за предшествующий год. Если Вы владеете автомобилем не полный год (например, купили в феврале или продали в ноябре), то налог Вы будете платить только за те полные месяцы, в течение которых автомобиль был у Вас в собственности (в примерах — 11 месяцев).

Например, налог за 2017 год нужно заплатить в 2018 году.

Срок уплаты налога — 1 декабря. Однако если первое декабря является выходным днем, то срок переносится на следующий рабочий день.

Например, в 2018 году 1 декабря — суббота, поэтому налог можно оплатить до 3 декабря.

3. Размер транспортного налога зависит от:

- мощности автомобиля,

- региона, где автомобиль зарегистрирован,

- от возраста транспортного средства.

У кого есть автомобиль, то каждый год платит транспортный налог на машину, ТС. Для этого необходимо сделать расчет транспортного налога 2019 на калькуляторе согласно ставок и льгот по транспортному налогу в Москве, Санкт-Петербурге и других областях.

В статье приведены вопросы и ответы по теме расчета и уплаты транспортного налога для физических лиц.

Действующее законодательство не уполномочило налоговый орган вносить изменения в сведения, представленные регистрирующим органом, поэтому в случае расхождения данных содержащихся в регистрационных документах (ПТС) с техническими характеристиками транспортного средства (ТС), владелец ТС может обратиться в специализированную организацию, которая проведёт экспертизу транспортного средства или в фирму – производитель транспортного средства. Полученные от производителя данные или заключение от специализированной организации, представляются в регистрирующие органы, которые в необходимых случаях внесут изменения в регистрационные документы (ПТС) и представят сведения в налоговые органы. На основе полученных уточненных (измененных) сведений налоговый орган произведет перерасчет или исчислит транспортный налог.

Сумма налога исчисляется с учетом:

- наименования объекта налогообложения (наземный транспорт, водный или воздушный),

- типа транспортного средства (грузовой, легковой, автобус, мотоцикл и т.д.),

- налоговой базы (мощность двигателя в л/с, валовая вместимость в рег. т., единица транспортного средства)

- количества месяцев, в течение которых транспортное средство было зарегистрировано на гражданина.

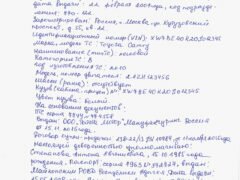

Пример

1) Легковой автомобиль Ваз 21093

2) Мощность двигателя 67,8 л/с

3) Снят с регистрации в связи с продажей 10.09.2014 г. (эксплуатировался 9 месяцев)

4) Годовая ставка транспортного налога за одну лошадиную силу = 5 руб.

https://www.youtube.com/watch?v=VLSrf55tz8Q

67,8 л/с х 5 руб./год (ставка налога в год) х 9 месяцев / 12 месяцев в году = 254 руб.

Некоторые особенности имеет расчет транспортного налога по легковым автомобилям, средняя стоимость которых превышает 3 000 000 руб. В отношении таких автомобилей сумму транспортного налога нужно определять с применением повышающих коэффициентов.

Вам нужно знать номер вашего региона. Его знают все: пишется на регистрационных номера автомашин. Или первые две цифры ИНН. Либо по карте найти свой регион. Выбрать вид налога — транспортный налог и указать год, за который вы хотите посмотреть ставки транспортного налога.

Расчет приблизительный, поэтому Вы можете использовать его только для справки. Сумма налога, рассчитанного калькулятором транспортного налога округлена до целых рублей (до 50 копеек – отбрасывается, свыше 50 копеек – округляется до рубля).

Примечание: В расчете не учтены налоговые льготы, на которые вы, возможно, имеете право.

Ознакомиться со списком федеральных льгот и льгот вашего региона вы можете, изучив эти документы:

- Глава 28 «О транспортном налоге» Налогового кодекса РФ

- Законы вашего региона, в котором зарегистрировано ваше транспортное средство (как найти их, см. выше).

Не забудьте, что граждане и ИП должны уплачивать транспортный налог только на основании уведомлений, которые ежегодно рассылают налоговые инспекции. Кроме суммы в уведомлении будет указана и крайняя дата уплаты налога, а также расчет транспортного налога. В котором указан налоговый период, марка транспортного средства, государственный регистрационный номер, налоговая база-мощность в лошадиных силах, доля в праве собственности, ставка транспортного налога, количество месяцев владения и итоговая сумма налога на автомобиль.

Обращаем Ваше внимание, что расчет транспортного налога с помощью данного сервиса носит ознакомительный характер. Поскольку транспортный налог относится к налогам, исчисляемым налоговой инспекцией, ФНС России необходимо осуществлять оплату транспортного налога после получения налогового уведомления. Налоговое уведомление направляется не позднее 30 дней до наступления срока уплаты.

Для расчета транспортного налога:

- выберите свой регион (он слева на экране калькулятора),

- год начисления налога,

- вид транспортного средства,

- мощность двигателя,

- льготу, если есть.

Примечание: Если у Вас стоимость ТС меньше 3 млн. руб, но ничего не указывайте!

- Марку ТС

- Модель автомобиля

- Год выпуска

Калькулятор транспортного налога

Платят транспортный налог люди и организации, на которых зарегистрированы следующие транспортные средства: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Согласно п.1 ст.363 НК РФ транспортный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 октября года, следующего за истекшим налоговым периодом. Т.е. транспортный налог за 2013 год мы обязаны заплатить не позднее 01 октября 2014 года. В противном случае насчитают пени.

Предельный срок уплаты имущественных налогов перенесен на 1 декабря. С 2016 года транспортный налог согласно статьи 363 НК РФ нужно будет уплачивать не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Согласно п.1 ст.363 НК РФ уплата налога и авансовых платежей по налогу производится организациями в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 НК РФ — 01 февраля года, следующего за отчетным.

Некоторые ссылки по теме

- ТРАНСПОРТНЫЙ налог для организаций форма кнд 1152004 налоговая декларация 2018, 2019

Статьей 358 Кодекса определено, что объектами налогообложения не являются:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона документом, выдаваемым уполномоченным органом.

Представьте в налоговую инспекцию документ, выданный органом внутренних дел о том, что транспортное средство находится в розыске. В этом случае транспортный налог в отношении указанного транспортного средства исчисляться не будет. Если транспортное средство было найдено и возвращено владельцу, транспортный налог будет исчисляться с месяца возврата.

обязанность по уплате транспортного налога не зависит от того, пользуется собственник своим автомобилем или нет. Гражданин обязан уплачивать транспортный налог, даже если принадлежащее ему транспортное средство им не эксплуатируется (например, в зимнее время) или находится на ремонте. Обязанность по уплате транспортного налога прекращается только после снятия транспортного средства с госрегистрации. Он перестанет платить налог в месяце, следующем после снятия автомобиля с учета в ГИБДД.

Уплата расчет транспортного налога физическими лицами 2018, 2019, Калькулятор, возраст и налог на автомобиль по мощности, лошадиные силы

Сумма транспортного налога зависит от типа транспортного средства и мощности его двигателя. Обычно мощность двигателя измеряется в лошадиных силах. Она указана в технической документации. Если же мощность указана только в киловаттах, то их надо перевести в лошадиные силы.

Один киловатт равен 1,35962 лошадиной силы.

Примечание: Полученный при пересчете результат надо округлить до второго знака после запятой.

Транспортный налог, как рассчитать транспортный налог

- переоформление документов на машину на того члена семьи, который имеет право на получение льгот. Это самый простой и действенный способ, не требующий риска. После этого можно продолжить пользоваться транспортным средством, но уже только после того, как будет оформлена доверенность;

- отсрочка оплаты на полгода возможна в том случае, если уведомление не было выслано плательщику налогов;

- намеренное освобождение от налога на тот момент, пока гражданин погашает кредит на автомобиль;

- приобретение автомобиля с маленькой мощностью, не более 70 – 150 лошадиных сил. Показатель следует уточнять в региональном отделении ФНС, поскольку он может отличаться для жителей Санкт – Петербурга и Самарской области.

Наилучшим и самым простым способом является переоформление документов на транспортное средство, но при этом следует понимать, что машина становится собственностью другого гражданина, и в случае, если он решит завладеть ею, помещать этому будет сложно даже через суд.

В большинстве случаев, единственный вариант, который остается – платить налоги и не допускать, чтобы образовалась задолженность, за которую может начисляться пеня.

|

Средняя стоимость легкового автомобиля |

Размер коэффициента, повышающего сумму налога |

|

1,1 |

|

1,3 |

|

1,5 |

|

2 |

|

3 |

|

3 |

Порядок расчета средней стоимости легковых автомобилей устанавливает Министерство промышленности и торговли Российской Федерации (Минпромторг России). Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается ежегодно не позднее 1 марта на официальном сайте Минпромторга России в разделе «Документы».

В частности, знаки «Транзит» нужно получать:

- в связи с вывозом автомобиля за пределы России на постоянное пребывание;

- при перегоне автомобиля на завод-изготовитель для доработки (доукомплектования);

- при перегоне автомобиля к месту продажи или регистрации.

В первом случае выдача транзитных номеров происходит уже после снятия автомобиля с учета (п. 43 Административного регламента, утвержденного приказом МВД России от 24 ноября 2008 г. № 1001).

В остальных случаях знаки «Транзит» выдают до постановки автомобиля на учет (п. 4 и 33 Административного регламента, утвержденного приказом МВД России от 24 ноября 2008 г. № 1001).

Таким образом, наличие на автомобиле транзитных номеров не означает, что он зарегистрирован в ГИБДД. А значит, платить с него транспортный налог не нужно.Какие транспортные средства облагаются налогом

к меню ↑

Также заявление можно направить в электронной форме через сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС.

Если эти меры не приведут к положительному результату, можно обжаловать действия (бездействие) налоговых инспекторов в вышестоящую налоговую инспекцию. Если и это не поможет, обращайтесь в суд (ст. 138 НК).

к меню ↑

к меню ↑

| ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме |

- Калькулятор ТРАНСПОРТНОГО НАЛОГА. Как рассчитать транспортный налог Москва

Здесь вы можете рассчитать сумму транспортного налога для любого региона РФ. - КАКАЯ СТАВКА ТРАНСПОРТНОГО НАЛОГА в своем РЕГИОНЕ, области, республике и льготы

Сервис налог.ру позволяет узнать ставку транспортного налога и льготы в любом регионе России. - Всё про ТРАНСПОРТНЫЙ НАЛОГ

Описаны вопросы расчета и уплаты транспортного налога с физических лиц, населения за 2014, 2018, 2019 г.г . Возраст автомобиля. Калькулятор транспортного налога. Узнать ставки транспортного налога. - Транспортный налог КУДА ПЛАТИТЬ

Статья поможет узнать куда платить транспортный налог и куда сдавать декларацию.

Чтобы получить сумму транспортного налога, необходимо знать ставку налога и мощность транспорта, выраженную в лошадиных силах.

Ставка транспортного налога на авто [регион] за 2015-2016 год

Но автовладелец должен знать, что каждый регион имеет право внести свои коррективы в эту таблицу и потому налог на один и тот же автомобиль будет стоить по разному в разных регионах.

Поэтому, чтобы не попасть впросак, узнайте стоимость налоговой ставки на мощность вашего автомобиля в вашем регионе.

Весь расчет транспортного налога основывается на мощности двигателя вашего автомобиля, который указан в техническом паспорте автомобиля.

Если автовладелец заменил двигатель у своего автомобиля, он обязан зарегистрировать замену в ГИБДД и внести изменения в документацию.

В случае перехода транспортного средства от одного к другому, обе стороны оплачивают транспортный налог.

При этом, календарный месяц оформления перехода собственности на автомобиль от одного хозяина к другому, округляется до полного месяца.

Расчет транспортного налога при помощи калькулятора напрямую зависит от региона, от вида автомобиля, от мощности автомобиля в лошадиных силах, от периода регистрации и от года.

Выбрав калькулятор в соответствии с годом, за который уплачивается ваш налог (2015 год, 2016 год и т.д.), указав регион — легко подсчитаете ваш налог.

Как найти налоговую ставку по транспортному налогу для России, Санкт-Петербурга, Москва и области, Киров

- для водного транспорта (за исключением маломерных судов) – место государственной регистрации транспорта;

- для воздушного транспорта – место регистрации его собственника;

- для всех видов транспорта (кроме морского, речного и воздушного), зарегистрированного до 24 августа 2013 года, – место регистрации такого транспортного средства;

- для всех видов транспорта (кроме водного и воздушного), поставленного на учет с 24 августа 2013 года, – место регистрации (место жительства) его собственника.

Примечание: Письмо ФНС РФ № БС-3-21/1744@ от 14.03.2017.

Налоговая инспекция делает постановку на учет ТС самостоятельно, без участия человека, на основании сведений, которые поступают из органов, осуществляющих госрегистрацию транспортных средств.

Это следует из положений пункта 2 статьи 11, пунктов 1, 5 статьи 83, пункта 4 статьи 85 Налогового кодекса РФ. Таким образом, не нужно обращаться в налоговую инспекцию по новому местожительству, чтобы зарегистрироваться в качестве плательщика транспортного налога.

На основании этих же сведений налоговая инспекция:

- рассчитывает транспортный налог;

- высылает владельцу уведомление об уплате транспортного налога.

Форма сообщения утверждена приказом ФНС России от 26 ноября 2014 г. № ММВ-7-11/598.

Если же владельцу предоставлена льгота в виде полного освобождения от уплаты налога, то согласно пункта 2.1 статьи 23 Налогового кодекса РФ подавать такое сообщение в инспекцию не надо.

Размер имущественного налогового вычета определяется в зависимости от срока владения транспортным средством. Например, если налогоплательщик владел транспортным средством менее трех лет, то максимальный размер имущественного налогового вычета согласно статьи 220 НК РФ составляет 250 тысяч рублей.

Вместе с тем, вместо получения имущественного налогового вычета налогоплательщик вправе уменьшить облагаемые налогом доходы (сумма, полученная при продажи транспортного средства) на фактически произведенные им и документально подтвержденные расходы (сумма при покупки данного транспортного средства).

Примечание: Информация ФНС РФ «Об особенностях начисления транспортного налога»

При продаже транспортного средства без снятия его с регистрационного учета плательщиком транспортного налога будет являться лицо, на которое ТС зарегистрировано, — прежний владелец ТС

С 1 января 2011 года появилась возможность продать ТС по договору купли-продажи без снятия его с регистрационного учета.

Указанную выше позицию ФНС России объясняет тем, что в соответствии с нормами Налогового кодекса РФ плательщиком транспортного налога является лицо, на которое зарегистрировано транспортное средство. Иных оснований для взимания (прекращения взимания) налога не установлено.

При отчуждении автомобиля на основании договора и снятии с регистрационного учета со старого собственника исчисление транспортного налога будет прекращено с месяца, следующего за месяцем снятия с регистрационного учета транспортного средства.

- ШТРАФЫ ГИБДД новая таблица штрафов за нарушение ПДД

Приведена в виде таблицы перечень штрафов ГИБДД за нарушение ПДД в соответствии с КоАП РФ. - ПДД: Правила дорожного движения 2019

Постановление Правительства РФ от 23.10.1993 № 1090 (с изменениями от 10.12.2017) «О Правилах дорожного движения» - УЗНАТЬ ШТРАФ ГИБДД — ГАИ. Какой штраф ГИБДД НЕ УПЛАЧЕН

Сервис предназначен для получения информации о неуплаченных административных штрафах ГИБДД — ГАИ за правонарушения в области дорожного движения, совершенные на территории РФ. - Штрафы ГИБДД — ГАИ если не заплатил, что будет ?

Дается описание последствий того, если не заплатил штраф ГИБДД — ГАИ.

Владельца транспортного средства налоговая инспекция должна поставить на учет по местонахождению принадлежащего ему транспорта. Таким местонахождением считается:

- для водного транспорта (за исключением маломерных судов) – место государственной регистрации транспорта;

- для воздушного транспорта – место регистрации его собственника;

- для всех видов транспорта (кроме морского, речного и воздушного), зарегистрированного до 24 августа 2013 года, – место регистрации такого транспортного средства;

- для всех видов транспорта (кроме водного и воздушного), поставленного на учет с 24 августа 2013 года, – место регистрации его собственника.

Налоговая инспекция делает постановку самостоятельно, без участия человека, на основании сведений, которые поступают из органов, осуществляющих госрегистрацию транспортных средств.

Это следует из положений пункта 2 статьи 11, пунктов 1, 5 статьи 83, пункта 4 статьи 85 Налогового кодекса РФ.

Нет, не нужно. Налоговая инспекция самостоятельно осуществляет постановку на учет владельца автомобиля – плательщика транспортного налога. Она делает это без участия человека на основании сведений, которые поступают из ГИБДД. Это следует из пункта 5 статьи 83 и пункта 4 статьи 85 Налогового кодекса РФ.

https://www.youtube.com/watch?v=95NzecQ3qGE

Таким образом, не нужно обращаться в налоговую инспекцию по новому местожительству, чтобы зарегистрироваться в качестве плательщика транспортного налога.

к меню ↑

Форма сообщения (заполняемая в формате pdf) утверждена приказом ФНС России от 26 ноября 2014 г. № ММВ-7-11/598.

Если же владельцу предоставлена льгота в виде полного освобождения от уплаты налога, подавать такое сообщение в инспекцию не надо.

Это следует из положений пункта 2.1 статьи 23 Налогового кодекса РФ.

С 1 января 2017 года за несообщение (несвоевременное сообщение) о наличии транспортных средств будет введена налоговая ответственность. Размер штрафа составит 20 процентов от неуплаченной суммы налога (п. 12 ст. 1, ч. 3 ст. 7 Закона от 2 апреля 2014 г. № 52-ФЗ).

к меню ↑

к меню ↑

- Автомобили.

- Мотоциклы.

- Мотороллеры.

- Автобусы.

- Самолеты.

- Вертолеты.

- Теплоходы.

- Яхты.

- Прочий транспорт и механизмы.

При этом объектами налогообложения не являются:

- Весельные и моторные лодки, мощность двигателя которых не превышает 5 лошадиных сил.

- Легковой автотранспорт, который оборудован для использования инвалидами.

- Тракторы, комбайны на собственном ходу, прочие специальные сельскохозяйственные автомобили, которые используются для производства сельхоз продукции.

- Транспорт федеральных органов исполнительной власти, если на законодательном уровне предусмотрена военная или иная приравненная служба.

- Транспортные средства, которые находятся в розыске, при условии, что факт угона документально подтвержден уполномоченными органами.

По закону, налоговая база определяется в отдельности для каждого транспортного средства. Налоговые ставки устанавливаются в регионе, и напрямую зависят от характеристик транспорта, которые указаны в технической документации:

- Транспорт с двигателями, в этом случае зависит от мощности двигателя, исчисляется в лошадиных силах.

- Воздушные транспортные средства с установленными реактивными двигателями. В этом случае налоговая база зависит от суммарной паспортной статической тяги двигателя на взлетном режиме в земных условиях в килограммах силы.

- Водные несамоходные транспортные средства – зависит от валовой вместимости.

Для прочих же водных и воздушных транспортных средств в качестве единицы для расчета размера налога учитывается сам транспорт. В этом случае налоговая база на них также определяется отдельно. По закону, субъекты Российской Федерации вправе самостоятельно увеличивать и уменьшать налоговые ставки, установленные на федеральном уровне, но не более, чем в 10 раз.

Легковой автотранспорт, у которого мощность двигателя не превышает 150 лошадиных сил, ставка может быть уменьшена и без этого ограничения.

По закону, допускается и дифференцирование налоговых ставок для каждой отдельной категории транспортных средств. В этом случае оценивается возраст транспорта, его экологический класс.

При этом возраст транспорта – это число полных лет, между 1 января, следующим за годом выпуска авто и 1 января текущего года.

Если субъекты РФ не определяют самостоятельно ставки данного налогового сбора, применяются те показатели, которые установлены в статье 361 Налогового кодекса РФ.

Транспортный налог физическому лицу

В налоговом уведомлении на уплату транспортного налога указывается, в частности, фамилия, имя, отчество налогоплательщика, сумма налога, подлежащая уплате, сроки уплаты, установленные законом субъекта РФ, сумма доплат за предыдущие годы.

Также в налоговом уведомлении содержится информация по расчету транспортного налога для каждого транспортного средства, зарегистрированного на налогоплательщика, а именно: объект налогообложения, государственный регистрационный знак транспортного средства, налоговая база (для автотранспортных средств – это мощность двигателя), налоговая ставка, коэффициент (отношение числа полных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом периоде) и сумма налога для данного транспортного средства.

Одновременно с налоговым уведомлением на уплату транспортного налога налогоплательщику — физическому лицу направляется платежный документ. Платежный документ (формы № ПД (налог), должен быть направлен налоговым органом налогоплательщику — физическому лицу в заполненном виде.

Хозяин получает по месту жительства квитанцию на уплату транспортного налога от налоговой инспекции.

Возможны случаи не совпадения суммы налога отмеченной в квитанции, из налоговой инспекции, с суммой налога рассчитанного вами.

При таком раскладе, вам придется обратиться за разъяснениями в налоговую инспекцию, по месту регистрации вашего транспорта.

Но, юридические лица должны делать отчет за каждый квартал и этот отчет определяет авансовые платежи.

Для каждого региона существует разный авансовый период оплаты транспортного налога.

Но в любом случае, юридические лица рассчитывают сумму транспортного налога и сумму авансовых взносов — лично.

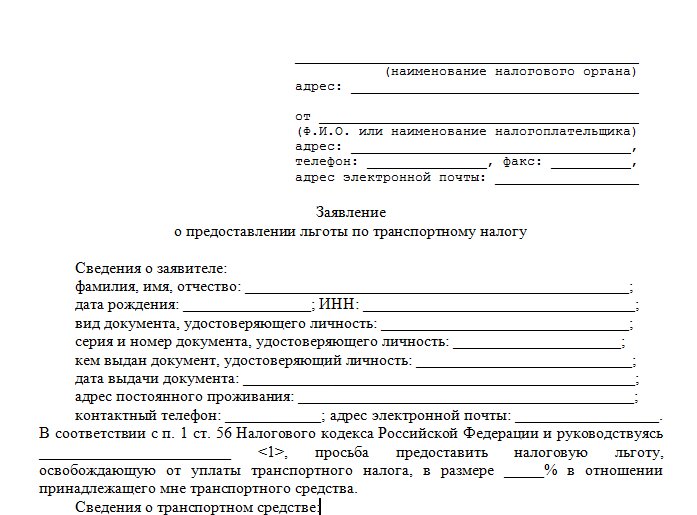

Есть ли льготы по уплате транспортного налога

Например, с соответствии с Законом Москвы от 23.10.2002 № 48 «О транспортном налоге» от уплаты транспортного налога в частности освобождаются:

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней, — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

- лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно, — за одно транспортное средство указанной категории, зарегистрированное на этих лиц (в ред. Законов Москвы от 19.02.2003 № 8, от 29.06.2005 № 30);

- ветераны Великой Отечественной войны, инвалиды I и II групп — за одно транспортное средство, зарегистрированное на граждан указанных категорий.

В случае продажи транспортного средства физическому лицу необходимо не позднее 30 апреля года, следующего за отчетным периодом, представить налоговую декларацию по форме 3-НДФЛ по налогу на доходы физических лиц в налоговую инспекцию по месту своего учета.

Налогоплательщику налоговым органом направляется требование об уплате суммы недоимки.

При не выполнении данного требования, в соответствии со статьей 48 НК РФ производится взыскание неуплаченной суммы налога в судебном порядке за счет имущества должника. При этом, с граждан, в отношении которых проводится исполнительное производство по взысканию задолженности по налогам и сборам судебными приставами взимаются дополнительные платежи, связанные с рассмотрением дела в мировом суде и исполнительным производством.

Кроме того, при несвоевременной уплате налогов, на сумму не уплаченных налогов и сборов ежедневно, в соответствии со ст.75 НК РФначисляется пеня.

То есть, при несвоевременной уплате налогов и сборов у налогоплательщиков значительно увеличивается сумма обязательных платежей, подлежащих уплате в бюджет.

От уплаты транспортного налога освобождаются лишь некоторые граждане.

Однако, кроме того, не осуществляется начисление налога на определенные транспортные средства:

- машины, выданные социальной организацией, предназначенные для перевозки лиц с инвалидностью, в частности, те ТС, мощность двигателя в которых не превышает 100 лошадиных сил;

- сельскохозяйственная техника, в том числе и предназначенная для транспортировки;

- автомобили, которые были угнаны и находятся в розыске.

Существенно сокращаются налоговые выплаты для тех граждан, которые имеют в собственности транспорт, используемый для общественных дел – в частности, суда и самолеты, вертолеты.

Некоторые категории граждан получают большую скидку или вовсе освобождаются от обязанности совершать налоговые платежи:

- Родители, у которых трое и более детей.

- Граждане, имеющие первую или вторую группу инвалидности.

- Родители или опекуны ребенка, инвалида с детства.

- Жены военнослужащих, которые погибли при исполнении военного долга.

- Ветераны любых боевых действий.

- Ветераны ВОВ.

- Герои Советского Союза и России.

- Лица, получающие пенсию по старости или инвалидности.

- Граждане, пострадавшие в результате аварии на Чернобыльской станции.

- Лица, осуществляющие трудовую деятельность в службах спец. назначения.

Но для того, чтобы налог был снят полностью, необходимо убедиться, что транспортное средство соответствует определенным условиям.

Так, при выборе типа льготы учитываются показатели:

- Мощности и объема двигателя.

- Дата выпуска ТС.

- Страна – производитель.

- Стоимость машины.

Обязанность по уплате налога ложится не только на рядовых граждан, но и на должностных лиц, в том числе тех, которые работают в государственных учреждениях. При наличии оснований они могут быть полностью или частично освобождены от обязательств.

Уведомление должно быть направлено вам заказным письмом не позднее 30 рабочих дней с момента наступления срока уплаты налога. При этом считается, что налоговое уведомление было получено вами по истечение 6 рабочих дней с момента отправки заказного письма с ним (пункт 4 статьи 52 Налогового кодекса). Получили вы письмо фактически или нет, значения не имеет.

Зачастую налоговики направляют уведомление со значительным опозданием. При этом требуют уплаты пени за несвоевременное перечисление налога. Как правило, такое требование незаконно. Пеня должна начисляться начиная с седьмого рабочего дня после того, как уведомление было отправлено вам налоговой инспекцией (но не ранее 1 декабря). Дату направления вы можете посмотреть на конверте, в котором находится уведомление. Она указана на почтовом штемпеле, того почтового отделения, через которое письмо с уведомлением было отправлено.

Портал «Ваши налоги»2018

____________________________________________________________________________________________________________________

ВНИМАНИЕ!

НЕ РАЗМЕЩАЙТЕ СВОИ ВОПРОСЫ В РАЗДЕЛЕ «КОММЕНТИРОВАТЬ». ОН ПРЕДНАЗНАЧЕН ИСКЛЮЧИТЕЛЬНО ДЛЯ ОБСУЖДЕНИЯ ДАННОГО МАТЕРИАЛА.ДЛЯ ВОПРОСОВ ЕСТЬ КНОПКА «ЗАДАТЬ ВОПРОС НА САЙТ».

ВОПРОСЫ, ЗАДАННЫЕ ЗДЕСЬ, БУДУТ БЕСПОЩАДНО УДАЛЯТЬСЯ! НАДЕЕМСЯ НА ВАШЕ ПОНИМАНИЕ

Например, льготы по транспортному налогу для жителей Москвы утверждены статьей 4 Закона г. Москвы от 9 июля 2008 г. № 33.

Льготы по транспортному налогу для жителей Московской области утверждены Законом Московской области от 24 ноября 2004 г. № 151/2004-ОЗ.

Если имеете право на льготу, то, чтобы ее получить, подайте в инспекцию заявление на льготу по налогу по типовой форме, приведенной в письме ФНС России от 16 ноября 2015 г. № БС-4-11/19976.

к меню ↑

Разовый платеж по уплате транспортного налога, делается в том случае, когда авансовые платежи в регионе не установлены.

А если имеется система авансовых взносов, то сначала платится 25% от общего платежа, а остальная сумма выплачивается в конце расчетного периода.

Отдельные регионы в расчет суммы налога включают время эксплуатации транспортного средства, в таком случае, при расчете суммы транспортного налога необходимо знать, сколько лет вашему автомобилю.

Возраст автомобиля считается не с момента выпуска, а с января последующего года.

Транспортный налог рассчитывают не за текущий год, а за прошедший.

Подводим итог, сумма транспортного налога напрямую зависит от:

- мощности транспортного средства в лошадиных силах;

- от региона, в котором зарегистрировано транспортное средство;

- от возраста автомобиля.

Если транспорт зарегистрирован меньше года, происходит расчет налога помесячно, но, при этом неполный месяц считается полным.

Если транспорт продан по доверенности, фактический собственник обязан, по закону, оплачивать транспортный налог.

Если автомобиль угнан, в налоговую инспекцию необходимо предоставить справку, о факте кражи, и на время розыска автомобиля, хозяин освобождается от уплаты.

Если штраф не оплачен, дело передадут в суд. Если суд докажет, что несвоевременная уплата — ваша вина, суд вынесет постановление о взыскании этой суммы.

Дело передадут судебным приставам, которые имеют право списать неоплаченную сумму принудительно со счетов должника.

Судебные приставы имеют право ограничить выезд должника за границу, могут ограничить права по пользованию личным транспортом, автолюбитель может не получить талон о прохождении технического осмотра.

Если автовладелец, имеющий долг по транспортному налогу, пожелает продать свое авто, автомобиль не снимут с учета до погашения задолженностей.

В итоге полученный результат должен быть умножен на рассчитанный транспортный налог или авансовый платеж.

Месяц регистрации, равно как и месяц снятия транспорта с регистрации считается как полный. Если данные мероприятия произошли в течение одного месяца, он считается полным.

Кто рассчитывает сумму транспортного налога

Сумма транспортного налога рассчитывается исходя из категории каждого транспортного средства, мощности его двигателя, по налоговым ставкам, установленным законами субъектов РФ, с учетом налоговых льгот и времени владения транспортным средством.

Налоговые ставки в субъектах РФ разные Налоговые ставки по транспортному налогу устанавливаются законами субъектов РФ, в пределах определенных статьей 361 Кодекса, в зависимости от категории транспортных средств, мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств.

Налоговые ставки, указанные в статье 361 Кодекса, могут быть увеличены (уменьшены) законами субъектов РФ, но не более чем в десять раз.

Например, Законом Владимирской области от 27.11.2002 № 119-ОЗ «О введении на территории Владимирской области транспортного налога» (в редакции Закона Владимирской области от 07.11.2005 № 154-ОЗ) для легковых автомобилей с мощностью двигателя до 100 лошадиных сил ставка транспортного налога установлена в размере 20 рублей с каждой лошадиной силы; Законом Красноярского края от 31.10.2002 № 4-584 «О транспортном налоге» (в редакции Закона Красноярского края от 15.11.2005 № 16-4008) ставка для этой же категории автомобилей установлена в размере 6 рублей с каждой лошадиной силы.

Для мотоциклов и мотороллеров с мощностью двигателя до 20 лошадиных сил Законом Ленинградской области от 22.11.2002 № 51-оз «О транспортном налоге» (в редакции Закона Ленинградской области от 28.11.2005 № 99-оз) ставка транспортного налога установлена в размере 12 рублей с каждой лошадиной силы; Законом Саратовской области от 25.11.2002 № 109-ЗСО «О введении на территории Саратовской области транспортного налога» (в редакции Закона Саратовской области от 28.11.2005 № 112-ЗСО) ставка установлена в размере 1 рубля с каждой лошадиной силы.

Также законами субъектов РФ могут устанавливаться налоговые ставки транспортного налога с учетом срока полезного использования транспортных средств.

Так, например, в соответствии с Законом Ростовской области от 18.09.2002 № 265-ЗС «О транспортном налоге» (в редакции Областного закона от 02.08.2005 № 349-ЗС) в отношении легковых автомобилей с мощностью двигателя до 100 лошадиных сил, с года выпуска которых прошло 10 лет и более, размер налоговой ставки составляет 6 рублей с каждой лошадиной силы. В отношении этих же автомобилей, с года выпуска которых прошло менее 10 лет, налоговая ставка установлена в размере 10,2 рублей с каждой лошадиной силы.

-80x80.jpg)