Содержание

- 1 В какую страховую обращаться пострадавшему

- 2 Оформление документов

- 3 Что делать, если у виновного нет полиса?

- 4 Срок предоставления документов

- 5 Куда обращаться, если виновник ДТП скрылся

- 6 Когда могут отказать в выплате компенсации?

- 7 Куда писать заявление на выплату

- 8 Порядок получения прямого возмещения

- 9 В какую страховую компанию обращаться после ДТП

- 10 Какие есть лимиты по выплатам

- 11 Возмещение ущерба по ОСАГО

- 12 Отказ страховщика в выплате возмещения

- 13 Особенности возмещения по европротоколу

В какую страховую обращаться пострадавшему

Если при введении обязательного продукта водитель мог обратиться исключительно в офис страховой организации виновника, то теперь все иначе. Пострадавшая в ДТП сторона, в рамках действующего закона, может обратиться в компанию, в которой был заключен бланк автогражданской ответственности.

Чтобы воспользоваться этим правом, необходимо чтобы были выполнены обязательные условия:

- в аварии принимают участие два автомобиля;

- нет пострадавших, кому причинен вред жизни и здоровью;

- у пострадавшего и виновника есть ОСАГО.

При выполнении перечисленных условий можно оформлять страховое событие и обращаться к страховщику за получением денег, для проведения ремонтных работ. Если в результате аварии причинен вред прохожему или участнику движения, или в ДТП участвуют три и более машины, то написать заявление на получение выплаты можно только в компании виновной стороны.

Оформление документов

Разобравшись в том, в какую страховую обращаться при ДТП, нужно рассмотреть, какие документы должны быть оформлены и поданы, для получения выплаты.

- Справка о произошедшем дорожно-транспортном происшествии, которая должна быть заполнена по форме под номером 154. Выдается сотрудником полиции.

- Копия постановления о том, что в возбуждении уголовного производства отказано, либо о том, что на виновника составлен административный протокол (необходима его заверенная копия).

- Копия (заверенная) постановления о наложении штрафа за совершение ДТП сотрудником полиции или постановления суда.

- Права автолюбителя, который попал в ДТП, его гражданский паспорт и техпаспорт на машину. Также нужно изготовить их заверенные копии.

- Заявление на имя руководителя страховой компании о выплате по ОСАГО.

- Заключение специалиста или эксперта, в котором будет указан причиненный ущерб (его сумма), с детальным описанием повреждений.

- Если потерпевший не владелец машины, то он должен предоставить копию нотариальной или другой доверенности, на основании которой он управляет автомобилем.

- Европротокол, который должен быть составлен уполномоченным лицом (статья 11.1 ФЗ № 40).

Весь этот перечень документов подается в страховую компанию для того, чтобы она осуществила выплаты.

Что делать, если у виновного нет полиса?

Не важно оформлял ли клиент свой договор обязательного страхования онлайн или сделал это в офисе компании, в любом случае следует как можно скорее сообщить об аварии в свою СК. Сделать вы это обязаны в течение 5 рабочих дней с момента наступления страхового случая.

Для того чтобы определить какая сумма компенсации вам полагается сотрудники фирмы, в которой у вас заключен договор должны будут произвести независимую оценку повреждений и экспертизу. Все эти процедуры должны быть произведены не позднее чем в течение 5 дней с момента подачи вами всех необходимых документов.

Страховщики обязаны согласовать с потерпевшим место и время проведения осмотра или экспертизы.

В том случае, если время и место были назначены, но по каким-то обстоятельствам потерпевший не прибыл, то экспертизу переносят. Но следует не затягивать с экспертизой так как в таком случае и выплата компенсации будет отложена. Документы поданные потерпевшим должны быть рассмотрены в течение 20 рабочих дней, также в течение этого периода страховая организация должна произвести расчет суммы компенсационных выплат.

Не позднее чем через 20 рабочих дней потерпевший должен получить компенсацию в денежном эквиваленте или же направление на ремонт. Подробнее о сроках выплаты, установленных законодательством, можно узнать тут.

Очень распространенная ситуация, в результате которой у виновной стороны нет действующего договора ОСАГО. В таком случае некоторые водители не знают, как фиксировать случай и где получать средства. На самом деле все просто и есть два варианта получения денег.

Кто выплатит средства:

- Виновная сторона, а именно сам водитель. Зачастую водители решают вопрос на месте, для экономии времени. Для этого определяется сумма причиненного ущерба, и передаются средства по расписке. Определить ущерб водители могут как самостоятельно, так и с помощью специалиста на станции. Что касается расписки, то составляется она в одном экземпляре и остается у виновной стороны. Пострадавший, который получает средства, при необходимости, может сделать себе копию.

- Финансовая организация, в которой потерпевший купил ОСАГО

Если виновник отказывается добровольно выплачивать компенсацию пострадавшему, то необходимо:

- зафиксировать через сотрудника полиции;

- посетить офис финансовой компании;

- получить компенсацию.

После выплаты страховщик сам в судебном порядке возвращает средства с виновника аварии. При этом важно учитывать, что помимо ущерба потребуется оплатить все расходы с ведением дела.

Несмотря на то, что страхование автомобиля является обязательным, и за езду без полиса полагается штраф, все же находятся водители, которые решаются ездить без страховки.

Если у виновной стороны не оказалось полиса, потерпевшему следует предпринять следующие действия:

- Потребовать возмещения убытков от виновной стороны. Очень редко удается договориться мирно. Обычно лицо, по вине которого произошла авария, отказывается делать выплаты добровольно. Если урегулировать конфликт мирным путем не удается, следует обратиться в суд.

- Потребовать выплаты компенсации от РСА. Это касается тех ситуаций, в которых был причинен вред здоровью.

Если у пострадавшего есть полис КАСКО, то ущерб ему должен компенсировать свой страховщик. Но вероятнее всего, что страховщик воспользуется собственным правом на взыскание потраченных средств с виновной стороны. Так что всем, кто хочет сэкономить деньги на приобретении страховки ОСАГО, придется в случае ДТП попрощаться с суммой, которая в несколько раз превышает стоимость страховки.

Срок предоставления документов

Данный момент вызывает больше всего спорных ситуаций.

Согласно статьи 12 ФЗ № 40, автолюбитель должен своевременно уведомить страховую компанию о ДТП, после чего обратиться за причитающейся ему выплатой.

Большинство страховщиков трактуют нормы ФЗ 40 по своему, и устанавливают автолюбителям 15-ти дневной срок, в течение которого они обязаны не только собрать все документы для выплаты, но и подать их.

Если автолюбители не укладываются в сроки, и этому также препятствуют работники страховых компаний, то в выплатах им отказывают. Но это не правильно.

Согласно ГК РФ (Гражданского Кодекса), общий срок исковой давности по возмещению материального ущерба составляет 3 календарных года. Этот нормативный акт имеет высшую юридическую силу, поэтому автолюбитель имеет право подать все документы в течение трех лет.

На практике это выглядит так. Если страховая отказывает в выплате по ОСАГО при аварии, мотивируя тем, что документы не поданы в 15-ти дневной срок, автолюбитель подает иск в суд, и его решением взыскивает не только страховую сумму, положенную ему, но и все судебные издержки.

Если ваш страховой случай не удовлетворяет условиям при которых возможно прямое возмещение вреда, то вам придется писать заявление на компенсацию в СК виновника ДТП.

Чаще всего данная ситуация возникает, когда:

- В ДТП есть пострадавшие люди.

- В аварии пострадало более двух автомобилей.

В принципе процесс обращения в СК виновного аналогичен процессу обращения в собственную СК. Перечень необходимых документов, а также проводимые мероприятия в данном случае абсолютно одинаковые. В том случае, если у страховой организации виновного была отозвана лицензия или же виновник ДТП отсутствует (не был найден), то вам за выплатой компенсации следует обращаться в РСА (что делать, если виновник скрылся с места ДТП, мы рассказывали здесь). В таком случае РСА будет обязана полностью возместить ваш ущерб.

В том случае, если СК виновного лица не выполняет свои обязательства или отказывает вам в выплате без объяснений вам понадобиться помощь грамотного адвоката. Возможно вам придется подать сначала досудебную претензию в СК и в случае, если ответных действий от компании вы не дождетесь, то вам придется писать заявление в суд.

ВАЖНО! В суд вы имеете право подать заявление на протяжении 3 лет с момента наступления страхового случая.

Компенсация выплачивается пострадавшему в ДТП в том случае, если автолюбитель обратится в офис страховщика в установленные законом сроки и подаст полный пакет документов.

В случае, если авария зафиксировано по европротаколу, то следует написать заявление в течение 5 дней, с момента наступления события. В противном случае организация откажет перечислять деньги на законном основании.

Если в результате ДТП погиб пассажир или причинен вред здоровью, то вывязываются сотрудники ГИБДД, которые составляют официальный протокол. Обратиться за платой можно в течение 3 лет, с момента фиксации. Именно этот срок считается исковой давностью. Однако опытные эксперты советуют не тянуть и посещать офис страховщика как можно скорее. Это позволит получить выплату и отремонтировать автомобиль.

Что касается сроков выплаты компенсации, то они едины во всех компаниях. Неважно куда вы обратились за выплатой, в свою компанию или виновника, организация обязана сделать перечисления в течение 20 дней. Дата отчета начинается с момента подачи последнего документа.

В случае, если дело решается в судебном порядке, то сроки могут быть увеличены до нескольких месяцев (решается индивидуально).

Иногда имеют место ситуации, когда при ДТП потерпевший обращается в страховую фирму, где он ранее оформлял полис, но ему отказывают в выплате по необоснованной причине. Наличие такой проблемы отнюдь не означает, что владелец полиса должен будет отказать от своих претензий. Он может защитить свои права в досудебном порядке, обратившись с жалобой в Российский союз автостраховщиков. Также водитель может подать жалобу в региональное управление Роспотребнадзора и Центробанк РФ.

Куда обращаться, если виновник ДТП скрылся

Неприятная ситуация, с которой сталкиваются некоторые водители – это когда виновная сторона покидает место ДТП. К примеру, вы выходите из дома или магазина и замечаете на своем «железном друге» повреждения. Что делать в подобной ситуации пострадавшему знают далеко не все и допускают одну большую ошибку – покидают место аварии и делают ремонт за свой счет.

В данном случае потребуется:

- вызвать участкового и попросить зафиксировать полученный ущерб;

- посетить страховщика и написать заявление, указав, что виновник аварии не найден;

- ожидать, пока будет найдена виновная сторона.

Для ускорения поисков можно самостоятельно уточнить, есть поблизости камеры, которые могли зафиксировать страховой случай. Однако запись смогут запросить только уполномоченные сотрудники ГИБДД. При этом делать это необходимо максимально быстро, поскольку большинство записей хранятся на сервере не более 3 дней.

Когда могут отказать в выплате компенсации?

Согласно изменениям в 2017 году, по ОСАГО можно получить следующие компенсации (статья 7 ФЗ № 40):

- за причиненный вред здоровью водителя, пассажиров, других участников (физическим лицам) – не более 500 тысяч рублей;

- за причиненный вред транспортным средствам – не более 400 тысяч рублей;

Если при ДТП двух машин пострадало третье лицо, то вред может быть возмещен в максимальной степени с 2-х страховщиков, у которых застраховали ответственность владельцы авто, даже если отсутствует вина одного из владельцев автомобиля.

Нужно запомнить, что если виновник ДТП не имеет страхового полиса, то пострадавший имеет право, путем подачи иска в суд, требовать с такого человека полного возмещения имущественного и морального вреда. Это касается и тех ситуаций, когда, например, ущерб составляет 1 миллион рублей, а страховая выплатила 400 тысяч. Разница также взыскивается через суд с виновника.

Возмещение ущерба при ДТП на основании полиса ОСАГО происходит либо по упрощенной процедуре (той компанией, где застрахован автомобиль), либо страховщиком, который заключил соответствующий договор с виновником аварии.

СК может отказать в перечислении компенсации в той ситуации, если водитель является виновным в ДТП. В других же случаях, если соблюдаются условия ОСАГО, она должна возместить ущерб. Невыполнение страховщиком своих обязательств является грубым нарушением закона.

Но все же есть причины, по которым СК может отказать в возмещении ущерба на законных основаниях. Вот некоторые из них:

- Автовладелец предоставил в компанию не полный пакет документов;

- Автовладелец превысил сроки, которые даются на обращение;

- Возникли некоторые сложности с определением обстоятельств, при которых произошло ДТП. Это возможно в том случае, если отсутствуют протоколы ГИБДД. Здесь страховщик может усомниться в том, что повреждения автомобилю были нанесены по вине иного участника дорожного движения.

Если страховщик отказал в выплате, не объяснив причины, в этом случае можно обращаться в суд.

Куда писать заявление на выплату

Заявление на выплату компенсации, можно написать в офисе, где был оформлен бланк или посетить компанию виновной стороны.

При этом написать заявление может только собственник автомобиля или иное лицо, на основании нотариальной доверенности. При себе необходимо иметь полный пакет документов.

Порядок получения прямого возмещения

Чтобы получить страховую выплату, гражданину потребуется подготовить и представить в страховую компанию пакет документов. Их точный перечень необходимо уточнить в страховой компании, поскольку в разных страховых компаниях устанавливаются разные требования.

В обязательном порядке в пакет следует включить следующие документы:

- надлежаще оформленное заявление на выплату страховки;

- документ, удостоверяющий личность гражданина, подающего заявление;

- полис обязательного страхования автогражданской ответственности;

- водительское удостоверение;

- справка о дорожно-транспортном происшествии;

- извещение о дорожно-транспортном происшествии;

- копию протокола, составленного сотрудниками Государственной инспекции безопасности дорожного движения;

- документы, подтверждающие право собственности гражданина на автотранспортное средство;

- банковские реквизиты, на которые гражданин хочет получить выплату;

- в случае если интересы гражданина представляет законный представитель, потребуется приложить оформленную в соответствии с требованиями действующего законодательства Российской Федерации доверенность на совершение всех необходимых действий.

Делать визит в офис страховой компании необходимо заранее предъявить полный перечень документов. Будьте готовы предъявить:

- Оригинал бланка ОСАГО. В случае, если бланк договора утерян, следует изначально обратиться к страховому представителю для восстановления дубликата.

- Паспорт владельца автомобиля или иного лица, который действует на основании нотариальной доверенности.

- Оригинальный бланк нотариальной доверенности, если вопросам получения выплаты занимается иное лицо.

- Справка из ГАИ.

- Документ в больницы, подтверждающий причиненный ущерб.

- Заявление на получение денег.

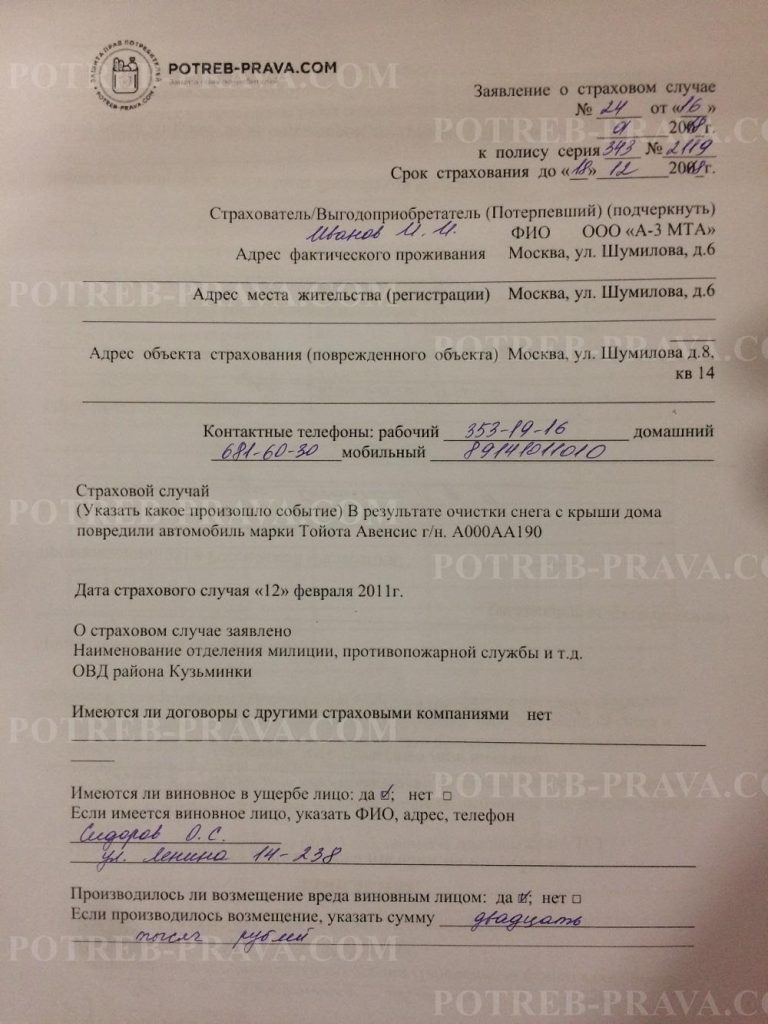

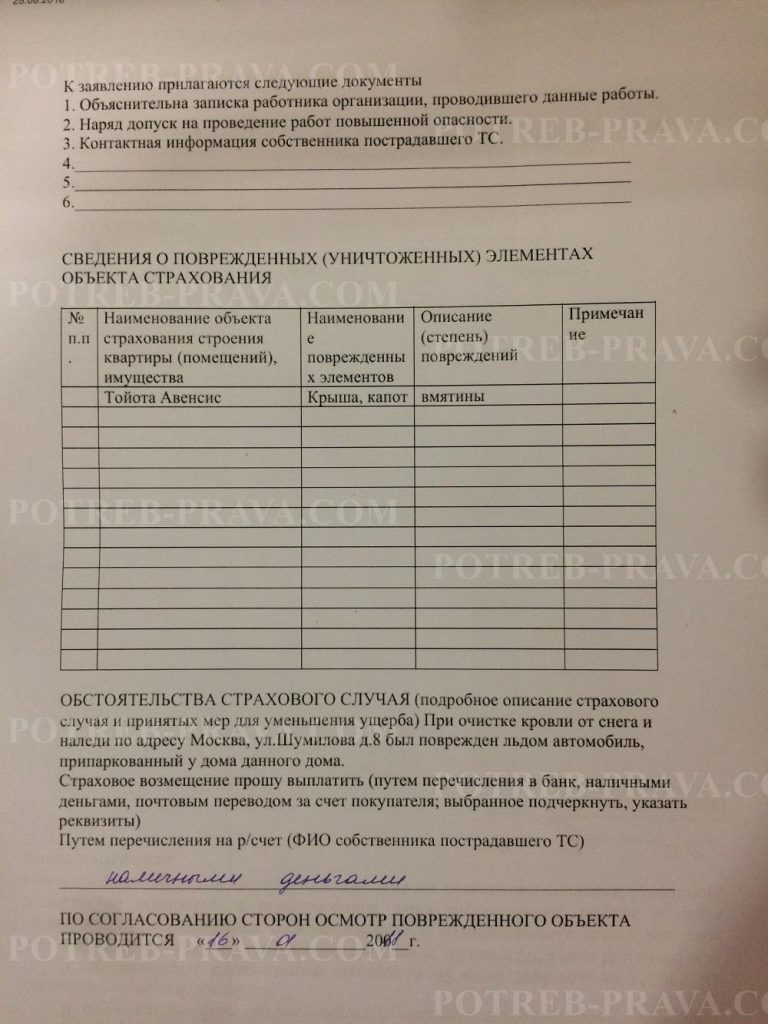

Что касается заявления, то на практике его выдают в страховой. В нем потребуется написать:

- личные и паспортные сведения;

- характеристики авто;

- характер полученных повреждений;

- дату и место страхового случая;

- данные виновной стороны;

- сведения страхового полиса, как пострадавшего, так и виновного.

Собрав полный пакет документов, автомобилист должен передать их в страховую компанию. Это можно сделать двумя способами: лично или срочной посылкой. Специалисты рекомендуют передать документы страховщику лично, так как в этом случае у автолюбителя будет возможность убедиться в том, что бумаги получены. Кроме того, таким способом у автомобилиста появится возможность узнать, в какие сроки будет рассмотрено заявления, взять номер заявки, присвоенной данному делу.

Нельзя тянуть время. В договоре четко определяется срок, в течение которого автовладелец должен направить страховщику документы о ДТП. В противном случае ему будет отказано в компенсации причиненного в результате дорожно-транспортного происшествия ущерба. Чаще всего срок сдачи документов ограничен 5-15 днями с момента аварии.

В соответствии с требованиями российского законодательства, автомобилист имеет право обратиться за получением компенсации в течение 3 лет с момента наступления страхового случая.

Если страховщик отказывает в приеме документов по истечении установленного договором срока, но в пределах времени, предусмотренного законом, автовладелец имеет право обратиться в суд.

В течение 5 дней с момента получения документов о наступлении страхового случая, компания должна произвести экспертизу транспортного средства. Для этого страховая компания пострадавшего в ДТП должна пригласить водителя к себе в офис. В свою очередь пострадавший не должен отказываться от этого посещения, обязан предоставить доступ к своему автомобилю. В противном случае ему откажут в выплате.

Если в установленные сроки страховщик так и не произвел экспертизу, автомобилист имеет право обратиться к специалисту для проведения независимой автотехнической экспертизы транспортного средства. В этом случае необходимо обязательно уведомить о своем желании страховую компанию, направив соответствующее почтовое уведомление. По закону, представитель страховщика имеет право присутствовать при проведении экспертизы транспорта, поэтому не уведомление его об этой процедуре считается нарушением.

Дело может рассматриваться в течение 30 дней с момента приема документов. По истечении данного срока страховщик должен:

- Вынести в отношении собственника транспортного средства страховой акт.

- Прислать собственнику авто отказ в выплате возмещения.

Если страховщик не выполнил свои обязанности и не дал ответ в установленные законом сроки, то за каждый день просрочки автомобилисту выплачивается неустойка. Размер неустойки составляет 1 процент от общей суммы положенной страховой выплаты за каждый день ожидания ответа сверх 30 дней после подачи документов.

В какую страховую компанию обращаться после ДТП

В соответствии с действующим законодательством Российской Федерации любое автотранспортное средство должно иметь полис обязательного страхования автогражданской ответственности.

Таким образом, возмещать ущерб, причиненный гражданину в результате дорожно-транспортного происшествия, может как страховая компания, с которой у этого гражданина заключен договор обязательного страхования автогражданской ответственности, так и страховая компания виновника дорожно-транспортного происшествия.

Важно! Гражданин может обратиться в свою страховую компанию в следующих случаях:

- в дорожно-транспортном происшествии участвовало не боле двух автотранспортных средств;

- в результате дорожно-транспортного происшествия был причинен ущерб исключительно имуществу, а не жизни и здоровью участников аварии;

- у граждан, ставших участниками дорожно-транспортного происшествия, имеются действующие полисы обязательного страхования автогражданской ответственности.

В случае если вышеперечисленные условия не выполнены, гражданину придется обращаться за полагающейся компенсацией в страховую компанию виновника дорожно-транспортного происшествия.

А в некоторых ситуациях можно обращаться исключительно в страховую компанию гражданина, признанного виновным в дорожно-транспортном происшествии.

В случае если у гражданина, признанного виновным в дорожно-транспортном происшествии, отсутствует действующий полис обязательного страхования автогражданской ответственности, то, исходя из норм Федерального Закона от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», потерпевший гражданин не сможет получить компенсацию от страховой компании и будет вынужден взыскивать ее непосредственно с виновника аварии.

Поскольку на автомобильные прицепы не ставятся двигатели, это лишает их возможности самостоятельно передвигаться, но прицепы все равно относятся к транспортным средствам.

Исходя из норм, закрепленных в 4 части 32 статьи Федерального Закона от 01.07.2011 г. № 32-ФЗ «О техническом осмотре транспортных средств и о внесении изменений в отдельные законодательные акты Российской Федерации», прицепы, находящиеся в собственности физических лиц и имеющие предельную массу в 3,5 тонны, начиная с 01.01.2012 г. не подлежат прохождению обязательного технического осмотра.

Важно! Чтобы оформить полис обязательного страхования автогражданской ответственности на прицеп, следует предоставить в страховую компанию следующие документы:

- документальное подтверждение того факта, что объект страховки относится к категории «Прицеп грузового типа», а его предельная масса не превышает 3,5 тонн;

- документальное подтверждение постановки прицепа на учет в Государственной инспекции безопасности дорожного движения.

В случае если в дорожно-транспортном происшествии участвовал прицеп, гражданин может получить прямое возмещение ущерба, причиненного в результате аварии, от своей страховой компании, в случае если соблюдены следующие условия:

- у участников дорожно-транспортного происшествия имеются действующие полиса обязательного страхования автогражданской ответственности, причем у участника, владеющего прицепом, в полисе должна стоять отметка о возможности использования прицепа;

- в дорожно-транспортном происшествии участвовало не более двух граждан;

- в результате дорожно-транспортного происшествия не был причинен вред жизни и здоровью граждан.

Если вышеприведенные условия не соблюдены, то для получения компенсации следует обращаться в страховую компанию виновника аварии.

При соблюдении следующих условий прицепы не подлежат обязательному страхованию автогражданской ответственности:

- предельная масса прицепа не превышает 750 кг, при этом прицеп относится к категории «Прицеп легкового типа»;

- собственником прицепа является физическое лицо;

- предельная масса автотранспортного средства и прицепа не превышает 3,5 тонн.

В таком случае автотранспортное средство и прицеп страхуются в рамках одного договора обязательного страхования автогражданской ответственности.

Учтите! Отдельно отметим, что в случае если прицеп находится в собственности юридического лица, то потребуется оформить отдельный полис обязательного страхования автогражданской ответственности.

Подать свое заявление на выплату в СК, с которой у него заключен договор водитель может, если:

- Если участниками аварийной ситуации были не более двух авто.

- Если в аварии был нанесен ущерб только автотранспорту.

- Если у обоих участников аварии есть действующие полисы автогражданской ответственности (как быть, если у виновника ДТП поддельный полис?).

Если хоть одно из вышеописанных условий нарушается, то никакого смысла обращаться в свою СК нет и следует направить весь пакет документов и заявление в компанию, с которой заключен договор у виновного лица. Многие специалисты по страхованию рекомендуют сразу после ДТП обращаться не в свою СК, а в страховую организацию виновного.

Если в ДТП пострадал не только автомобиль, но еще был нанесен вред здоровью или же жизни людей, то тут необходимо обращаться в фирму виновника ДТП. В том случае если вы являетесь потерпевшим и у вас нет полиса ОСАГО, то вы можете обратиться в страховую виновного и они будут обязаны произвести вам выплату. Однако следует понимать, что в данном случае вам грозит штраф со стороны ГИБДД. А если же вы являетесь виновным и у вас нет полиса, то приготовьтесь компенсировать нанесенный пострадавшим ущерб из своего кармана.

Бывают ситуации когда максимальной суммы, которая предусмотрена по ОСАГО не хватает для того чтобы покрыть сумму ущерба нанесенного потерпевшему, в данном случае разницу также придется оплачивать виновнику. Обращаться ли вам в свою СК или же в страховую организацию виновника вы должны решить сами. В любом случае сам процесс рассмотрения обстоятельств страхового случая с тем чтобы выявить кто являлся виновным, а кто потерпевшим в аварии идентичный.

Не важно обратитесь ли вы за компенсацией в компанию виновного или же напишете заявление в своей СК, в любом случае любая страховая организация будет проводить осмотр авто, делать оценку ущерба и прочие процедуры.

Когда страховая потерпевшего в аварии компенсирует ему вред причиненный виновником, то такую процедуру называют прямым возмещением убытков (ПВУ). Если компания потерпевшего компенсирует вред причиненный виновником, то в данном случае она выступает от имени его страховой организации.

Кроме уменьшения сроков обращения к страховщику были введены и некоторые другие изменения:

- Раньше осмотр пострадавшего автомобиля выполняли в течение пяти дней с момента, когда было представлено ТС. Срок остался таким же, но только теперь время отсчитывается с момента подачи заявления страховщику.

- При проведении экспертизы приоритетной стала та оценка, которую выносит страховщик.

- Время рассмотрения претензии в случае получения страхователем недостаточной суммы увеличилось с 5 до 10 дней.

Конечно, всё напрямую зависит от сложившейся ситуации, а так же от уровня повреждений автомобиля. Давайте подробно рассмотрим в каких случаях нужно обращаться в страховую компанию виновника ДТП, а в каких связываться с Вашей страховой компанией.

Нужно обратиться в Вашу страховую компанию, если:

- В ДТП пострадали только автомобили, людям не был нанесен вред здоровью;

- В случившейся аварии было не более двух участников;

- Данное происшествие относится к ответственности, застрахованной по закону об обязательном страховании.

Нужно обратиться в страховую компанию виновника если:

- Во время ДТП был нанесен вред здоровью людей;

- В аварии было более двух участников;

- Сумма нанесенного ущерба более 400 тысяч рублей.

В данном случае у Вас не только больше прав, но и у страховой компании меньше шансов отказать Вам в компенсации. Одним из самых основных плюсов при обращении в страховую компанию виновника ДТП является то, что выплаты по таким делам почти на половину больше, чем выплаты Вашей страховой компании.

В соответствии с требованиями российского законодательства, у каждого автовладельца должен быть оформлен полис ОСАГО. То есть, если водитель стал участником дорожно-транспортного происшествия, возмещением причиненного транспортному средству ущерба должна заняться страховая компания пострадавшего или виновника ДТП.

Есть несколько обстоятельств, при которых пострадавший в ДТП может обратиться за возмещением в свою страховую компанию:

- В дорожно-транспортном происшествии участвовало только два автомобиля.

- В результате ДТП был причинен ущерб только авто или иному имуществу, но не жизни и здоровью людей.

- У обоих участников ДТП есть действующие полиса ОСАГО.

Если авария не соответствует всем вышеперечисленным условиям, то пострадавший может обратиться за получением возмещения к страховщику виновника ДТП. Законом предусмотрен ряд случаев, когда автомобилист должен сразу же обращаться за страховкой в компанию водителя, виновного в столкновении.

В случае если в результате дорожно-транспортного происшествия был причинен вред жизни или здоровью человека, пострадавший может обратиться за компенсацией:

- К виновнику ДТП.

- К страховой компании виновника ДТП.

Какие есть лимиты по выплатам

Исходя из норм, закрепленных в Федеральном Законе от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», выплаты на компенсацию ущерба имеют следующие пределы:

- на компенсацию ущерба, причиненного движимому имуществу, – 400 000 руб.;

- на компенсацию ущерба, причиненного жизни и здоровью граждан, – 500 000 руб.

Гражданину, ставшему участником дорожно-транспортного происшествия и имеющему действующий полис обязательного страхования автогражданской ответственности, следует сообщить о случившемся в свою страховую компанию.

Каждый владелец авто обязан знать, что по автогражданской ответственности установлены лимиты страхового возмещения. При этом максимальный лимит предусмотрен для каждого пострадавшего.

Каждому потерпевшему полагается:

- не более 400 тыс. рублей, в том случае, если ущерб причинен непосредственно транспортному средству;

- не более 500 тыс. рублей, если во время ДТП пострадал водитель, пассажиры или пешеходы.

В первом случае размер ущерба определяется очень просто. Потерпевшая в ДТП сторона предоставляет автомобиль сотруднику финансовой организации, с целью проведения осмотра и фиксации повреждений. Ряд фирм не делают сами оценку, а отправляют к независимому эксперту.

Что касается здоровья, то на законодательном уровне утверждена специальная таблица выплат по ОСАГО, в которой прописаны фиксированные суммы компенсации, в зависимости от характера полученных травм.

Возмещение ущерба по ОСАГО

Исходя из норм, закрепленных в Федеральном Законе от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», страховая компания обязана возместить гражданину, имеющему действующий полис обязательного страхования автогражданской ответственности, ставшему участником дорожно-транспортного происшествия, ущерб, причиненный в результате аварии.

В случае если размер выплат в рамках обязательного страхования автогражданской ответственности не покроет причиненный ущерб, гражданин может предъявить виновнику дорожно-транспортного происшествия требование полной компенсации ущерба, причиненного в результате аварии.

В случае отказа от добровольной компенсации ущерба потерпевшему придется обращаться в суд с иском о взыскании с гражданина, виновного в дорожно-транспортном происшествии, средств в счет компенсации причиненного ущерба.

В случае принятия судом решения в пользу потерпевшего виновнику аварии, помимо выплаты компенсации за причиненный ущерб, придется оплатить и судебные издержки.

Кроме того, с гражданина, признанного судом виновником дорожно-транспортного происшествия, можно взыскать компенсацию в следующих ситуациях:

- в момент дорожно-транспортного происшествия у виновника отсутствует действующий полис обязательного страхования автогражданской ответственности;

- ущербы был причинен в тот момент, когда автотранспортное средство не двигалось;

- потерпевший требует компенсировать моральный вред;

- в дорожно-транспортном происшествии участвовало три или более автотранспортных средств, при этом размер выплат в рамках обязательного страхования автогражданской ответственности не покрывает весь причиненный ущерб.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

В настоящее время граждане, ставшие участниками дорожно-транспортного происшествия, имеют право обратиться в свою страховую компанию и оформить прямое возмещение убытков. При этом потребуется соблюсти ряд условий. В некоторых случаях страховая компания может отказать гражданину в прямом возмещении убытков.

Отметим, что этот отказ является прямым нарушением положений Федерального Закона от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств». В таком случае гражданину следует подать жалобу на действия страховой компании в Российский Союз Автостраховщиков.

Запомните! Действие полиса обязательного страхования автогражданской ответственности распространяется исключительно на ответственность гражданина перед другими участниками дорожного движения.

Прямым возмещением убытков называется ситуация когда потерпевший в ДТП обращается за выплатой компенсации не в СК виновного лица, а в свою собственную, с которой у него заключен договор обязательного страхования. Однако хоть закон и повернулся лицом к водителям, он все же ограничил такое возмещение ущерба рядом обязательных условий, которые в данном случае должны быть полностью соблюдены.

Внимание! Если же одно из условий ПВУ не будет соблюдено, то в данном случае получить выплату от своей страховой будет невозможно и придется обращаться в компанию виновного в аварии.

Вы можете не рассчитывать на компенсацию ущерба со стороны вашей СК если:

- Вы уже подали заявление на выплату компенсации в компанию где заключен договор у виновного лица.

- Если при ДТП вы с виновником воспользовались упрощенной процедурой оформления ДТП, т.е. вами был составлен Европротокол и сотрудников ГИБДД на место аварии вы не стали вызывать, а в результате получилось что Европротокол был заполнен некорректно или же не полностью.

- Если у вас с виновником аварии имеются разногласия относительно обстоятельств приведших к аварийной ситуации, а также имеются разногласия относительно характера повреждений.

- Если клиент хочет получить возмещение лишь морального вреда, вреда окружающей среде или компенсации упущенной выгоды.

- Авария произошла на дороге в результате соревнований, учебной езды или же испытаний.

- В том случае если вред был причинен ценным бумагам, антиквариату, предметам, которые имеют религиозный характер или же произведениям интеллектуальной собственности человека (рукописи, книги, картины).

- Если факт выявленного нарушения ПДД оспаривается в судебных инстанциях.

- Вы уведомили страховщиков о произошедшем страховом случае позже установленного срока обращения.

- Также могут отказать в выплате в некоторых других ситуациях, которые предусмотрены в соглашении членов РСА.

Сам же механизм получения компенсационных выплат по правилам ПВУ достаточно прост. Для того чтобы получить компенсацию от своей СК вам нужно будет предоставить в компанию полный перечень необходимых в данном случае документов. Далее в СК вы должны будете получить направление, по которому вам нужно будет пройти экспертизу, также у вас есть возможность заказать независимую экспертизу.

В том случае, если вы своевременно предоставили в страховую организацию весь перечень необходимых документов, прошли экспертизу то ваш страховщик должен будет на основании ваших документов принять решение о возможности выплаты компенсации. Если в отношении вас в СК было принято положительное решение, то вам переведут сумму компенсации на тот счет, который вы указали в соответствующем заявлении. Дальнейшие действия СК потерпевшего уже не касаются и страховая организация самостоятельно разбирается с СК виновного. Больше нюансов о том, может ли страховая компания взыскать деньги с виновника ДТП, можно узнать в нашей статье.

Конечно же в каждой системе есть свои нюансы и очень часто страховые компании быстро выплачивают своим клиентам незначительные суммы, а вот если речь заходит о возмещении крупного вреда, то СК с большей долей вероятности найдет повод для того чтобы отправить своего клиента в СК виновника.

В 2017 году были внесены некоторые изменения, которые благоприятно сказались на взаимоотношениях страхователя и страховщика.

К ним можно отнести следующие:

- Организация общей информационной базы РСА;

- Повышение суммы страхового возмещения;

- Уменьшение сроков обращения за возмещением ущерба.

Изменения коснулись и вопроса о том, в какую страховую обращаться пострадавшему. С недавних пор начала свое действие система прямого возмещения ущерба. Теперь пострадавший не сможет самостоятельно выбирать, в какую страховую обращаться при ДТП.

Чтобы понять, в чью страховую компанию стоит подавать заявление, необходимо учесть обстоятельства, при которых произошла авария. Компания, в которой обслуживается страхователь, должна произвести возмещение ущерба при ДТП по ОСАГО в следующих случаях:

- В аварию попали только 2 ТС;

- Все водители, чей автомобиль был задействован в аварии, имеют страховку;

- Ущерб был нанесен только ТС;

- Люди и имущество не пострадали.

Если же во время ДТП был нанесен вред здоровью людей, заявление необходимо адресовать страховой компании, которая обслуживает виновного водителя.

После выполнения неотложных действий на месте ДТП нужно уведомить страховую компанию. Важно помнить о том, что на время обращения выделяется всего лишь 5 дней. Так что не стоит затягивать с этим.

По условиям ОСАГО в ДТП должно быть задействовано не меньше 2 автомобилей. При этом у каждого водителя должен иметься автогражданский полис. Компенсация является возможной лишь тогда, когда был поврежден автомобиль или если во время аварии был нанесен вред здоровью. Иные ситуации СК не рассматривает.

Как выплачивается страховка при ДТП? Получение компенсации представляет собой процедуру, выполнение которой регламентировано нормами Закона об ОСАГО. Водитель, ставший участником ДТП, обязан заполнить бланк полиса, включая фиксацию схемы столкновения. Это необходимо делать вместе с другим водителем, попавшим в аварию, чтобы схема столкновения была идентичной.

Если обе машины не получили значительные повреждения и ущерб третьим лицам не был нанесен, то от вызова ГИБДД можно отказаться. Справка ГИБДД будет составлена на основании европротокола.

После того как бланк ОСАГО и другие документы будут готовы, страховой случай при ДТП должен быть зафиксирован страховщиком. На основании поданного водителем заявления и сопутствующих с ним документов, страховщик открывает производство по делу и заказывает независимую автотехническую экспертизу. В ходе экспертизы определяется сумма фактического ущерба. Затем проводятся выплаты. Денежные средства могут быть получены наличными или по безналичному расчету на банковский счет водителя.

Лимиты выплат

Согласно ст.7 ФЗ №40, максимальный лимит выплат по страховому полису ОСАГО составляет:

- 400 тысяч рублей – компенсация материальных убытков;

- 500 тысяч рублей – компенсация за причинение физического вреда.

Принимая во внимание, что указанный размер выплат не всегда соответствует фактическому ущербу, который был нанесен водителю, при взыскании полной суммы компенсации может применяться франшиза – разница, которую виновник аварии должен компенсировать из своих средств, помимо максимального лимита страховщика.

С августа 2014 года у автовладельцев появилась возможность получать прямое возмещение ущерба в своей страховой компании. Однако для получения компенсации у своего страховщика, автомобилист должен соблюсти несколько условий. Если страховая компания по каким-либо причинам отказывается произвести выплату, автолюбитель может обратиться с жалобой в Российский союз автостраховщиков.

Прежде всего, стоит помнить о том, что полис ОСАГО не страхует автомобилиста от причинения ущерба его транспортному средству. Предназначение такой страховки заключается в страховании автогражданской ответственности собственника транспортного средства.

Чтобы получить прямое возмещение от своей страховой компании, автовладелец должен представить следующий пакет документов:

- Заявление с просьбой компенсировать причиненный в результате ДТП ущерб.

- Извещение о дорожно-транспортном происшествии.

- Справка о ДТП.

- Протокол и постановление об административном правонарушении.

- Справка о прохождении медицинского освидетельствования.

- Заверенная у нотариуса копия паспорта заявителя.

- Реквизиты банковского счета, на который будут перечислены денежные средства.

- Доверенность, если за получением страховки обращается не собственник транспортного средства. Данный документ должен быть составлен у нотариуса и давать заявителю возможность представлять интересы автовладельца.

Отказ страховщика в выплате возмещения

Зачастую страховые компании отказывают в выплате как законно, так и нет. Законно могут отказать в том случае, если:

- неправильно оформлены документы при ДТП;

- нет полиса у виновника;

- нарушены условия подачи документов.

Для того чтобы оставить обращение в РСА, необходимо посетить официальный портал. В разделе «Обратиться в РСА» содержится вся необходимая информация: куда и как направлять жалобу.

Написать обращение может каждый автолюбитель. При возможности следует приложить скан отказа. Как показывает практика, все обращения рассматриваются максимально быстро, в течение 5-7 рабочих дней.

Роспотребнадзор

Что касается составления жалобы в Роспотребнадзор, то она подается лично, в регионе нахождения. Составляется документ в свободной форме. Все что необходимо указать:

- личные и паспортные сведения потерпевшей стороны;

- сведения транспортного средства;

- где и когда произошла авария;

- итоги рассмотрения дела;

- причину отказа.

К обращению стоит приложить:

- личный паспорт;

- документ на машину;

- копию протокола, при наличии;

- отказ от страховой компании.

Направить обращение также можно в Центральный банк РФ. Подать обращение можно как дистанционно, на официальном портале, так и лично. Что касается сроков рассмотрения, то в большинстве случаев они не превышают 7 дней.

В ситуации, когда страховая компания отказывается выплачивать компенсацию без каких-либо весомых причин, автомобилист имеет право обратиться в суд, предварительно составив досудебную претензию. В этом случае лучше всего привлечь к спору адвоката, который поможет в составлении документов и будет защищать интересы своего клиента в суде.

При разрешении такого спора в суд, может потребоваться проведение дополнительной независимой экспертизы и оценки причиненного ущерба.

Еще один вариант урегулирования разногласия – обращения с жалобой в российский союз автостраховщиков.

Особенности возмещения по европротоколу

В рамках договора ОСАГО каждый потерпевший не только имеет право на возмещение, но и фиксацию убытка по европротоколу. Это существенно экономит время, поскольку не нужно вызывать сотрудников ГИБДД или оплачивать услуги аварийного комиссара.

Зафиксировать случай по протоколу можно только в том случае, если:

- в дорожном происшествии нет пострадавших;

- участвуют только два автомобиля;

- сумма ущерба не более 100 тыс. рублей.

В завершение можно отметить, что каждому потерпевшему полагается выплата по ОСАГО. При этом обратиться за компенсацией можно как в свою компанию, так и виновника. Для получения денег необходимо иметь полный пакет документов.

-80x80.jpg)